通过与海外资本合作成立新公司的“NewCo模式”出海,正成为本土创新药企实现国际化战略的一种新趋势。

日前,嘉和生物发布公告,将旗下CD3/CD20双抗GB261的大中华区外全球权益授权给TRC 2004公司,后者将向其支付“数量可观的股权、数千万美元预付款、4.43亿美元里程碑金额,以及个位数至双位数比例的销售分成”。

嘉和生物此次的交易,也让“NewCo模式”再次引发关注。与传统商务拓展(BD)出海策略不同,嘉和生物此次出海合作的对象TRC 2004公司,是由嘉和生物与Two River、Third Rock Ventures两家美元基金共同设立。

据不完全统计,目前采取“NewCo模式”出海的本土企业至少有四家,主要是集中在今年交易。在嘉和生物之前,恒瑞医药、康诺亚等均通过该模式让产品实现出海。

事实上,“NewCo模式”在海外跨国制药企业中不乏先例,但在国内确实是项较新的探索。随着越来越多案例涌现,国内创新药企正在用自己的产品,深度参与全球生物制药行业资本运作。在业内看来,该新模式为国内创新药企提供了一种新的国际化路径,但产品管线才是企业在全球市场中保持竞争力的核心。

GB261全球独家许可权,以产品换股权乘风出海

此次交易的产品GB261,是一种新型的高度差异化的CD20/CD3双特异性抗体,是首个临床阶段Fc+CD20/CD3T细胞激发剂。GB261的特性使其成为一种非常有前景的B细胞耗竭剂,其适应症潜力超出肿瘤学范围,也适用于患者中有大量未满足医疗需求的各种免疫学和自体免疫适应症。

据了解,本次与TRC 2004的合作也将主要集中在探索GB261在自体免疫疾病方面的潜力。

此前,嘉和生物已在中国和澳洲成功完成GB261针对B-NHL(DLBCL和FL)的Ph1/2期多中心研究。结果显示,GB261展现出富有前景的疗效和非常优越的安全性和有效性。

与其他CD20/CD3双特异性抗体相比,GB261的安全性非常优异,特别表现在细胞因子释放综合征(CRS)为轻度、一过性且发生率较低。患者接受治疗后,GB261展示出较早、深入且持久的有效性。在100mg剂量水平下,80%的患者达到完全缓解(CR),且安全性良好。此外,GB261也为其他CD20/CD3双特异性抗体难治患者带来临床获益,这为其独特和高度差异化的作用机制提供了临床支持。

在业内看来,此次授权对嘉和生物而言,无异于旱后的一场甘霖。

2023年,嘉和生物总收益为零,研发开支为约5.64亿元,同比减少3.36%;公司拥有人应占亏损约6.74亿元,同比收窄7.65%。截至2023年12月31日,嘉和生物现金及银行结余从2022年底的15.887亿元减少至11.655亿元。

而在2022年,嘉和生物收益为0.159亿元,主要通过佳佑(GB242,英夫利西单抗生物类似药)的药品销售及按服务收费合约向客户提供研究及制造服务产生的收益。在更早之前的2021年,嘉和生物的收益也是零。

值得一提的是,截至2023年底,嘉和生物的员工从264人缩减至104人,是上市药企中减员比例最高(60.61%)的一家。而据业内人士透露,2024年第一季度,嘉和生物的各个部门继续裁员,只留少部分员工维持公司运营。

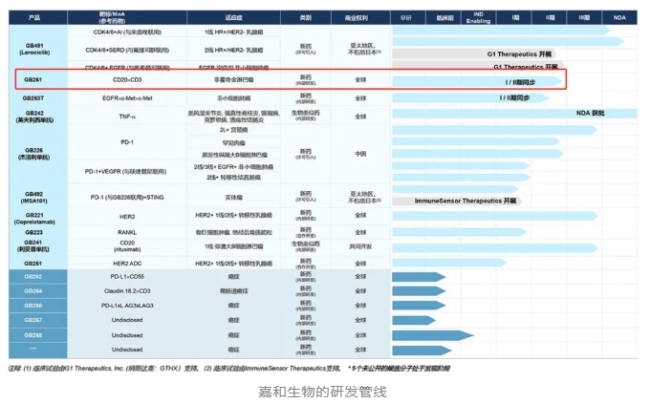

早在2020年公司上市时,嘉和生物手握15款在研靶向药物,涵盖23个适应症。彼时,GB221(曲妥珠单抗类似药)、GB242(英夫利昔单抗类似药)、GB241(利妥昔单抗类似药)进展最快,均已进入临床III期;同时PD-1抑制剂(GB226)还获得NDA优先审评。

然而直到现在,嘉和生物也只有GB242(英夫利昔单抗类似药)成功实现了商业化,并提交了Lerociclib(CDK 4/6抑制剂)2个乳癌症的NDA。

此次授权,虽然预付款“数千万美元”的具体数额没有披露,但4.43亿美元的里程碑金额无疑为嘉和生物带来了发展希望,并进一步增强投资人的信心。在授权消息披露后,在8月5日收盘,嘉和生物的股价上涨近10%到1.33港元/股,市值达到6.84亿港元。截至8月7日收盘,嘉和生物股价报1.37港元/股。

有业内观点认为,“NewCo模式”就是企业在海外成立一个新公司,再将自身核心资产的海外权利授权给这家公司,并邀请多方入主,补充现金流,让投资人实现退出。在这种模式下,原始企业通常会保留一部分股权,这样做既保证了与新公司的持续关联,又避免了一次性的简单买卖,使得双方能够在产品成功之后的共同成长中互惠互利。不过,这一新模式能不能从根本上扭转嘉和生物的困境,仍然有待观察。

“NewCo模式”引领风潮,资本攒局出海前景几何?

如果说2023年是中国药企出海“元年”,那么2024年将是中国药企出海的“加速年”。公开数据显示,2024上半年,中国药企共有25个license-out项目成功签订,数量较2023年增长47%;涉及交易金额超200亿美元,较2023年增长超40%。无论是出海交易数量和金额,都在直线上升,且形式更加多元化。

其中,“NewCo模式”成为国内药企探索海外运营的新趋势。据不完全统计,目前至少有四家本土企业选择了“NewCo模式”作为其产品出海的策略,其中大部分交易发生在今年。在嘉和生物之前,包括恒瑞医药、康诺亚在内的企业也成功地利用这一模式将自家产品推向国际市场。

2024年5月,恒瑞医药将GLP-1产品组合以入股形式授予Hercules,其取得后者19.9%股权,和最高超60亿美元的相关付款,以及一定比例的销售提成。Hercules由贝恩资本生命科学基金联合Atlas Ventures、RTW、Lyra资本联合出资4亿美元成立。

GLP-1产品组合是恒瑞医药自主研发的针对糖尿病、肥胖及其他代谢性疾病的系列创新药,包括小分子GLP-1受体激动剂HRS-7535、多肽GLP-1/GIP双受体激动剂注射液和口服产品HRS9531、下一代肠促胰岛素产品HRS-4729。

其中,HRS-7535片是恒瑞医药自主研发的一种新型口服小分子胰高血糖素样肽-1受体(GLP-1R)激动剂,既可以通过激活人的GLP-1R,促进胰腺的胰岛素分泌和降低胰高血糖素分泌并抑制胃排空,还可以通过影响中枢增强饱腹感和抑制食欲,直接减少能量的摄入等机制用于治疗2型糖尿病和减重。目前,全球范围内尚无口服小分子GLP-1R激动剂上市。

在业内看来,这种合作模式是通过全球顶尖风投创建公司并管理,恒瑞医药持有部分股权,而新公司获得恒瑞医药的产品许可权,最终实现出海美国市场。除了恒瑞医药,康诺亚也采取了这一模式。

2024年7月,康诺亚将两款双抗新药CM512、CM536的大中华区外全球权益授权给Belenos Biosciences。根据协议,康诺亚将收到1500万美元预付款、1.7亿美元里程碑金额,以及特定比例的销售分成。Belenos由医疗专业基金OrbiMed控股,持股比例50.26%,康诺亚全资附属公司一桥香港持股30.01%,康诺亚董事长陈博将加入Belenos的董事会。

而国内“NewCo模式”的成功案例更早可以追溯到2021年。当时,艾力斯和ArriVent达成海外授权合作协议,ArriVent以4000万美元首付款、超8亿美元总交易金额以及一定比例的公司股份,获得伏美替尼在海外(全球除中国大陆及港澳台地区)的独家开发及商业化许可权。

在过去的三年中,得益于多方面的支持和努力,上述项目取得了显著进展。2023年3月,ArriVent完成1.55亿美元B轮融资,本轮募集将主要用于公司核心产品伏美替尼关键3期临床研究和适应症拓展;同年10月,伏美替尼获美国FDA授予“突破性疗法认定”。今年1月底,ArriVent正式在纳斯达克上市。IPO后,艾力斯仍持有该公司4.2%的股份。

相较于传统的BD模式,“NewCo模式”作为一种创新的合作方式,在资源整合、风险共担、激励机制、决策灵活性、专注与创新、财务灵活性以及品牌和市场进入等方面,展现出诸多优势。具体而言,一方回笼了现金,另一方赚到了收益,并且上市或被并购成功后依然能够分享收益,实现了多方共赢。既为国内药企提供了回血的资金和风险分散的机会,也为海外基金的市场退出提供了新途径。在资本攒局下,这些产品的出海前景会如何发展,业界拭目以待。

这几年,地产行业整体萎缩,代建却走出了独立行情,规模持续大幅增长,玩法也越来越多样化。其中,纾困类代建是增长最快的业务类别之一。

7月25日开盘后,大众交通(600611.SH)快速拉升,上午10点34分,该股成功封住涨停。

河北省医用药品器械集中采购中心发布了一则《不符合挂网条件中成药和生物制剂的通知》,有超600款中成药和生物制剂将被取消挂网。