国产四价流感病毒疫苗的“价格战”愈演愈烈。

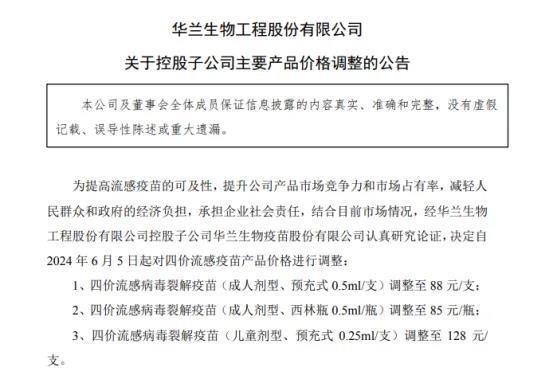

日前,国内最大流感疫苗厂商华兰生物发布公告称,为响应市场需求,提升公司产品市场竞争力和市场占有率,决定自6月5日起,公司旗下四价流感病毒裂解疫苗价格(成人剂型、预充式0.5ml/支)下调至88元/支,四价流感病毒裂解疫苗(成人剂型、西林瓶0.5ml/瓶)价格下调至85元/瓶,四价流感病毒裂解疫苗(儿童剂型、预充式0.25ml/支)价格下调至128元/支。

无独有偶,科兴生物也在同一时间对旗下相关产品进行了降价:四价流感病毒裂解疫苗(预充剂型,0.5ml/支)价格调整为88元/支,四价流感病毒裂解疫苗(西林瓶,0.5ml/瓶)价格调整为78元/瓶。

迄今为止,国内已有三家生产四价流感疫苗的公司宣布降低产品价格,率先加入这场“价格战”的是国药集团。5月20日,国药集团下属长春生物制品研究所、上海生物制品研究所、武汉生物制品研究所将四价流感病毒裂解疫苗价格由128元/支降为88元/支,打响了这场“价格战”的第一枪。

在业内看来,疫苗同药品相仿遵循规模效应,即总产量越大,单支疫苗的成本越低;同时,市场竞争越发激烈也会促使企业降价。从长远来看,产品价格降低有利于刺激流感疫苗市场需求的增长,进一步提升流感疫苗接种率,扩大市场规模,带来以价换量的市场机遇。

四价流感疫苗跌破百元

按照疫苗抗原成分划分,流感病毒裂解疫苗可分为三价和四价两种,其中三价疫苗可以预防甲型H1N1、H3N2和乙型V系三个型别的流感,四价疫苗可以额外预防乙型Y系型别的流感,拥有更高的市场接受度,价格一般是三价疫苗的两倍。目前,流感疫苗属于非免疫规划类疫苗,居民需自愿付费接种

在2023年北京疾控中心非免疫规划流感疫苗采购项目中,适用于36月龄以上人群的三价流感病毒裂解疫苗的单支价格为53元—65元,四价流感病毒裂解疫苗的单支价格为128元;适用于6—35月龄人群的三价流感病毒裂解疫苗的单支价格为31元—68元,四价流感病毒裂解疫苗的单支价格为128元—166元。

然而,从2024年开始,市场上的一些主要疫苗生产商,如国药集团、华兰生物等,已经开始降低流感疫苗价格。

5月20日,江苏省公共资源交易中心发布《调整部分疫苗供应价格的通知》。其中,国药集团下属的长春所、武汉所、上海所四价流感病毒裂解疫苗中标价格从128元/支降到88元/支,降幅超过30%。

6月4日,黑龙江省公共资源交易网发布《关于黑龙江省部分非免疫规划疫苗价格下调的通知》,对部分非免疫规划疫苗价格进行下调。文件显示,华兰生物的四价流感疫苗(预充式)中标价格由128元/支降至88元/支。

华兰生物是国内流感疫苗领域的龙头企业,自2018年其四价流感病毒裂解疫苗上市以来,市场占有率连续多年保持国内第一。2018年至2020年,华兰生物的四价流感疫苗批签发数量分别为512.2万剂、836.1万剂和2062.4万剂。按照每支128元计算,华兰生物四价流感疫苗的年销售量约为6.5亿元至26.3亿元之间,位居全国首位。

据华兰疫苗2023年报,公司主要销售的产品为流感疫苗,流感疫苗的营收占总营收的99.67%,其中四价流感疫苗批签发数量占公司总批签发数量的85.44%。而华兰生物在2023年实现营业收入53.42亿元,同比增长18.26%,略高于2020年的前期收入高点50.23亿,创出公司自成立以来收入的高峰。其中,疫苗制品业务收入达到24.05亿元,贡献了整体营收的45.02%,相比于2022年度18.18亿,增长幅度达到约32%。

为了创造更多业绩增长点,越来越多的疫苗企业开始布局四价流感疫苗。2018年以来,我国已有多款四价流感疫苗获批上市,除华兰生物外,还有金迪克、北京科兴、长春所、武汉所、上海所、国光生物、江苏中慧元通的四价流感疫苗获批上市。

除了已获批上市的产品,国内还有多家企业在布局四价流感疫苗赛道,包括复星医药子公司雅立峰生物、步长制药子公司天元生物的四价流感疫苗生产注册均已获受理,智飞生物的四价流感病毒裂解疫苗目前处于申报上市阶段,正在审评中。此外,还有包括康润生物、康泰生物、成大生物的四价流感疫苗产品均处于III期临床阶段。

导致流感疫苗集体降价的主要因素可能是市场竞争加剧以及技术进步等多重因素,业内人士认为,当前监管部门正以民生项目为契机,积极组织各类疫苗集中采购,进一步完善市场机制,推动疫苗价格下降。疫苗即将告别高毛利时代,这是市场大方向。在市场竞争激烈的环境下,对于覆盖范围特别广的疫苗,企业未来竞争的关键将是以量取胜,而不是靠高价去维持。

二价HPV疫苗交战正酣

“打折”销售的并非只有四价流感病毒疫苗,此前,国产二价人乳头瘤病毒(HPV)疫苗的价格也在持续下探。

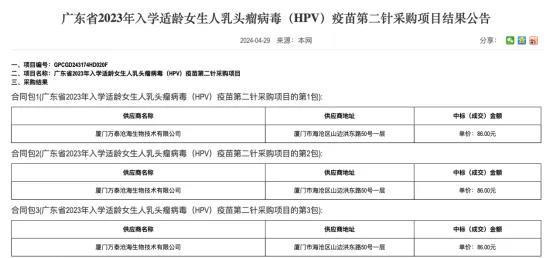

3月22日,江苏政府采购网的信息显示,万泰生物的二价HPV疫苗以86元/支的价格中标,共被采购近50万支。但才一个月时间,二价HPV疫苗再次刷新价格下限。

4月28日,海南省疾控中心发布公告,沃森生物旗下的玉溪泽润生物技术有限公司中标2024年海南省适龄女生HPV疫苗采购项目。中标总金额674.1万元,供应数量为10.7万支,单价为63元/支。

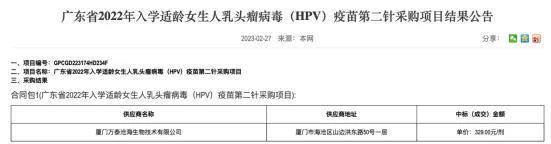

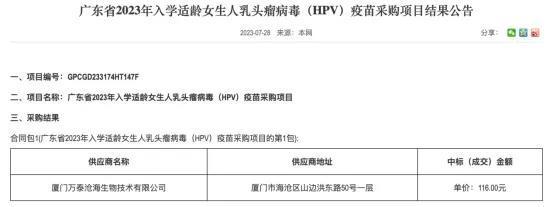

4月底,广东省政府采购中心公布2023年入学适龄女生HPV疫苗第二针采购项目结果,万泰生物的二价HPV疫苗以86元的单价中标。而2023年2月、2023年7月,同款疫苗的中标价格分别是329元、116元。

宫颈癌是最常见的女性恶性肿瘤,国家癌症中心2020年发布数据显示,我国每年新发宫颈癌病例11万人,因宫颈癌死亡病例超过6万人,且近年来呈现低龄化趋势,成为影响女性生命健康的“重大杀手”。HPV是一种DNA病毒,根据致癌性不同可分为高危型(致癌)和低危型(非致癌)。HPV疫苗可以预防绝大部分的宫颈癌,二价HPV疫苗主要是针对HPV16型和HPV18型的感染。

2020年,万泰生物二价HPV疫苗馨可宁在中国境内(不包括港澳台地区)正式上市销售,成为国内首个、全球第四个预防宫颈癌产品。在万泰生物疫苗未上市前,整个HPV疫苗市场均被默沙东、GSK两家外资企业垄断。默沙东的四价HPV疫苗佳达修4、九价HPV疫苗佳达修9分别在2017年与2018年在中国上市,GSK的二价HPV疫苗Cervarix早在2016年便登陆中国市场。

在上市时间、预防范围都没有显著优势的前提下,万泰生物走上“经济适用型”的道路。公开资料显示,在2021年,佳达修4、佳达修9、Cervarix的广东省中标价格分别为每支810元、1310元、590元;而万泰生物当时的中标价格,不仅比GSK便宜了近一半,更远低于佳达修系列,为每支339元。按接种三剂次计算,接种馨可宁可以比Cervarix节省700元。

在业内看来,自万泰生物二价HPV疫苗上市以来,国产二价HPV疫苗的“价格战”就已经打响。同时,受到九价HPV疫苗扩龄、进口数量增加等因素影响,国内HPV疫苗的市场竞争更加激烈,二价HPV疫苗价格“一降再降”。

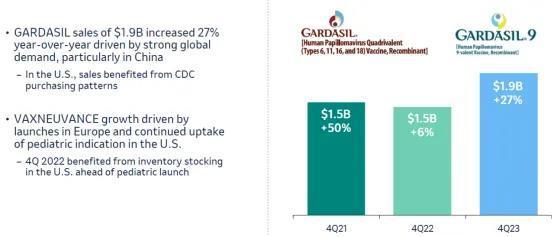

与二价相比,九价预防的HPV类型更多,因此更受市场欢迎。目前,全球仅有默沙东的九价HPV疫苗佳达修9获批上市。默沙东财报显示,2023年第4季度,佳达修(Gardasil)/佳达修9的销售额增长27%至19亿美元,2023年全球销售额增长29%至89亿美元,剔除汇率影响,销售额增长33%。

但默沙东九价HPV疫苗的关键专利将在2025年到期,这给其他企业提供了入局机会,市场对国产九价HPV疫苗的期待日益高涨。据不完全统计,目前国内共有17款HPV疫苗正在进行临床试验。其中,布局9价HPV疫苗的企业包括万泰生物、瑞科生物、康乐卫士、沃森生物、博唯生物等,其在研管线均处于III期临床阶段。

根据研发进度,这些疫苗企业的九价HPV疫苗上市时间预计都在2026年前后,按照目前沃森生物和万泰生物在二价HPV疫苗的竞争趋势来看,九价HPV疫苗市场在未来可能也会面临激烈的竞争。

部分疫苗产品高毛利的时代即将成为过去式。业内专家认为,疫苗降价的原因之一是市场竞争大,竞品多,处于“内卷”行情;另一个是消费者对疫苗的消费疲软,随着生活水平的提高以及生活环境的改善,消费者偏向于通过提升自身的免疫系统来预防疾病,而疫苗的防备有一定期限,消费者更倾向于在某一个病毒来临之前,应激性地使用疫苗。此外,过去疫苗开发周期长、费用高,但随着技术发展,疫苗开发进入快车道,例如种苗的提取更加快速,疫苗开发成本在不断下降。

在国产自主可控的浪潮下,鲜有知名度的EDA行业正迎来政策与资本双重刺激模式。那么,EDA行业到底是一个怎样的行业,在集成电路产业中又扮演着什么样的角色?

日前,第三届中国母乳科学大会上,荷兰皇家菲仕兰营养与健康高级研究员Dianne Delsing就“多样化的低聚糖如何影响婴儿的健康”做分享,详细阐述了低聚糖在婴幼儿免疫与肠道健康方面的的积极影响。

日前,由荷兰皇家菲仕兰联合中国乡村发展基金会主办、北京市富平职业技能培训学校承办的爱心月嫂2024年项目正式启动。

2024年A股退市“第一股”正式确定!因连续20个交易日收盘价均低于1元,触及交易类退市指标,*ST华仪1月16日终止上市暨摘牌。

近日,镭昱半导体(Raysolve)宣布完成Pre-A3轮融资,本轮融资由华映资本领投,三七互娱及米哈游跟投。