业务剥离,对医疗技术企业和其员工来说,都意味着变化和机遇。

日前,百特医疗(Baxter)正式宣布拟拆分的肾脏护理和急性治疗公司成立。全新品牌公司Vantive预计将于2024年下半年出售给私募股权投资者或分拆独立上市。

此次,百特公司同时发布Vantive企业使命及品牌标识,这使其分拆计划又进了一步。

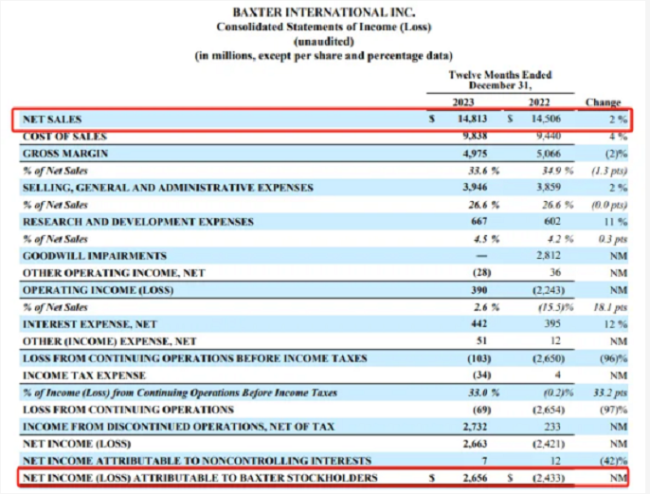

事实上,肾脏业务是百特医疗最大的业务部门。2024年2月,百特医疗公布的最新财报数据显示,其2023年净销售额148.13亿美元,全年归属公司股东净利润26.65亿美元。其中,肾脏该业务的销售额为44.5亿美元,占总收入比例高达30%。

值得关注的是,百特医疗为何要选择出售或者分拆独立运行这一占比如此之高的业务?Vantive能成为肾脏护理领域的新兴巨头吗?抛售业务、裁员关厂、大额收购……随着Vantive未来分拆独立,百特医疗又将面对怎样的全新局面?

天价收购让公司陷入“水深火热”?

并购整合即可能推动企业跨越式发展,也可能把企业拖入“水深火热”的泥潭。谈及百特拆分肾脏护理业务一事,缘起还是需要追溯到三年前的一笔全球最大收购案。

2021年,百特斥资125亿美元(约合人民币818亿)将美国医疗设备制造商Hill-Rom Holdings Inc.收入怀中。为此,百特发行了78亿美元债券。

2022年9月,有消息传出百特将出售其肾脏护理业务的两个部门。有业内人士表示该举措正是为了“回血”这一笔大额收购。

事实上,在完成对Hill-Rom的收购后,其相关收入出现了持续的下滑趋势。这一情况对百特公司造成了影响,具体表现为股价的大幅下跌。彼时曾经有媒体发文指出,百特公司的首席执行官何塞·阿尔梅达可能因“错误的决策”而使公司自身成为潜在的收购目标。

2022年11月,百特披露了一笔与该收购有关的31亿美元的减值费用,资本市场将其解读为Hill-Rom的并购款项“付多了”。这个并购动作使百特最大的部门——年销售额达50亿美元的肾脏护理业务蒙受损失。

据悉,当时急于转型的百特对Hill-Rom寄予厚望,并认定是其转型路上至关重要的一步。收购原本是为了业务互补,但是其后的结果并不如前所预计,相关收入反而出现了持续的下滑趋势,百特股价也因此受影响大幅下跌,如此大规模的收购并未能给百特带来新的业务增长,反倒是为日后业绩埋下了隐患。

财报显示,2022年第三季度百特全球销售额为38亿美元(约合275.7亿人民币),同比增长16.96%。由于减值费用,百特在截至2022年9月30日的三个月中损失了29亿美元(约合210亿人民币),同比下降了752.67%。

随后在2023年1月6日,百特正式宣布首次公布重组计划,以加速公司发展。宣布将拆分肾脏护理和急性治疗两个业务部门为一家独立上市公司。

半年后,百特医疗宣布,Vantive将成为该公司拟议分拆其肾脏护理和急性治疗业务新的名称,预计将于2024年7月或更早成为一个公开独立上市的公司,前提是满足惯例条件。在完成拟定的分拆计划之前,该业务将继续以Baxter的身份运营。作为一家新的上市公司,Vantive将包括其肾脏护理和急性治疗业务。

值得一提的是,全球透析市场正在经历显著增长,这一增长由慢性肾病(CKD)的日益普及和对透析治疗需求的增加所驱动。2022年,该市场的估值约为944.3亿美元,预计到2030年将达到约1508.4亿美元,复合年增长率(CAGR)为6.8%。北美在全球市场中占据主导地位,由于该地区CKD和终末期肾病(ESRD)的高发病率,占据了相当大的市场份额。

据了解,市场被分为几个细分市场,包括透析类型(如血液透析和腹膜透析)以及产品和服务的细分。其中,血液透析是最大的细分市场,因其广泛采用和与该程序相关的临床益处。透析相关服务,包括通过专业中心提供的治疗,构成了市场的重要部分。这些服务因全球范围内设备齐全的肾脏护理设施的出现而增长强劲。

百特医疗此次是否能通过分拆业务,及时抓住这波市场增长趋势?Vantive最终会出售给私募股权投资者还是分拆独立上市?《医药经济报》将持续关注。

精简调整能否完成“自我救赎”?

从上述情况不难感受到,百特在经历了天价收购案之后,近两年的市场表现并没有如预期一般“扶摇直上”,这导致了百特必须在成本和架构方面做出优化。

2023年2月,百特宣布将开始实施成本削减计划,其中包括裁员5%(约3000人),预计将节省超过3亿美元。

此外,百特还在2023年5月宣布,以预计42.5亿美元将其生物制药解决方案(BPS)业务剥离给私募股权公司华平投资(Warburg Pincus) 和安宏资本(Advent International) 。据悉,BPS是百特的一个业务部门,拥有超过85年的历史;2022年BPS销售额为 6.44 亿美元,同比下降4%。

2023年7月,据美国阿拉巴马州欧佩莱卡 (WTVM)当地新闻报道,百特宣布关闭该地工厂,并裁去近500名员工。而该工厂百特也曾十分看好并投入了大量的资源。

今年3月,百特宣布将关闭其位于马萨诸塞州Acton的制造工厂,并将这些运营迁移到Baxter综合供应链网络内的另一家设施。根据百特提交给马萨诸塞州的WARN通知,由于工厂关闭,Baxter将解雇59名工人。裁员将从5月3日持续到6月30日生效。

值得一提的是,百特是第一家将血液透析、腹膜连续性肾脏替代治疗法引入中国的企业。早在上世纪80年代,该公司就已进入中国市场,是最早进入中国医疗市场的大型跨国医疗企业之一,数十年来,百特一直深耕于药物输注、肾科、麻醉和肠外营养等领域。

百特医疗2022年及2023年财报显示,2022年一度出现净亏损24.2亿美元。2023年虽有盈余,但近年来总销售及盈利增长放缓已是不争事实。面对当前市场环境压力大增、经济发展下行,供应链、人工成本及日益加剧的市场竞争,或许是百特选择抛售业务及裁员关厂的一种自我“救赎”。

总体而言,业务剥离对医疗龙头企业和员工来说,都意味着变化和机遇。对企业而言,它可以加强战略专注和管理灵活性,同时更好地配置资本资源。对员工而言,它可能带来就业风险,但也可能提供新的职业发展机会。

作为一家跨国医械巨头,百特医疗成立于1931年,专注于提供肾科与医院关键产品的广泛组合包括居家透析、急重症透析和中心透析产品,无菌静脉输液,输注系统与设备,肠外营养,生物外科产品与麻醉,以及药房自动化、软件和服务等。是全球首个商业化生产透析系统的企业,与费森尤斯、DaVita并称为“血透三巨头”。

除了百特之外,“血透三巨头”另外两家也未能幸免,均相继做出调整。

费森尤斯在2022年3月宣布将其医疗保健北美公司(Fresenius Medical Care North)的护理部门Fresenius Health Partners与InterWell Health、Cricket Health合并成立一家独立的新公司,以提供肾脏护理服务。合并已经在2022年8月份完成,新公司以InterWell Health品牌运营。

全球第二大血液透析服务公司DaVita在去年中与美敦力联手成立新的肾健康科技公司Mozarc Medical,随后推出了新公司的中文品牌名“慕卓柯”。这家新成立的独立肾健康科技公司将汇集两家行业领导者的专业技术,从而推动肾病诊疗转型。

近期,济民医疗(603222.SH)先是四连板涨停,随后又连续下跌3日,其中包含2个跌停板,其股价的剧烈波动引起监管层和投资者的高度关注。

刚刚结束的清明假期,虽然只有短短三天,但医疗行业仍然“热闹”,先后共有4家医疗企业折戟IPO,领域涉及医美、肿瘤早筛、创新器械和IVD。

亚马逊宣布裁掉One Medical和Amazon Pharmacy部门约115个工作岗位,引发了关于亚马逊是否即将退出医疗市场的传闻。

回顾2023年,医疗行业经历了困难时期,无论是疫情退去后业绩的回落、还是行业热度下滑的CXO,过往的一些明星公司在2023年都感受到了市场的寒意,被诸多投资者抛售,股价大幅跳水。

“十四五”国家重点研发计划“主动健康和人口老龄化科技应对”重点专项启动会在京顺利召开,由智听科技(挚听助听器)与韩德民院士团队联合申报的“听觉重建核心技术及远程验配助听”在会上正式启动。

华康医疗在3月19日晚间公告中确认,公司拟确定中标“人民医院镜湖总院建设项目净化系统”项目,中标价1.22亿元。

即使没有生成式AI在近一年多来的大热,AI+医疗也已在全流程发挥越来越大的作用,并持续稳定地吸引着资本市场的关注。

阿里健康正式与阿里巴巴集团签署股权认购协议,以135.12亿港元对价,获得阿里妈妈医疗健康类目的独家营销审核权及附属权利。