近期,华东医药发布公告,表示将向全体股东每10股派发现金红利5.8元,累计将派现10.18亿。

该消息一出,立马引发行业激烈讨论,毕竟在过去几年,受市场寒冬影响,行业里充斥的大多是破产、裁员、亏损等负面信息,很少能看到“分红”两个字,如果非要提“分红”,也是在目标里。近日,金沙江创投主管合伙人朱啸虎在接受媒体采访时就谈道,“时代已经变了,今天要求分红基本上是绝大部分早期VC的共识了。”

这必然没有错,但想要在当下分红,并非易事。根据Wind数据统计,截至4月25日,仅有14家上市医药企业拟分红规模在10亿元以上,而就在这14家药企中,还有3家分红金额呈同比下降态势,且下降比例超过一半。不过,当前还能分红就已经算不错了,不少药企在今年已经明确表示不分红,并且上一次分红还要追溯到疫情前。

没有对比就没有伤害,在市场寒冬下,华东医药还能在今年将分红金额大幅提升2倍,并首次突破10亿元大关,这属实可贵。但在热闹之中,一个疑问也随之而来,即华东医药到底靠什么赚钱?

首次突破400亿大关,正在悄悄称王

“分红”的底气当然是源于业绩。

根据年报显示,2023年华东医药合计实现营收406.24亿元,同比增长7.71%;实现归母净利润28.39亿元,同比增长13.59%;扣非后归母净利润27.37亿元,同比增长13.55%。这份营收净利双增长的年报被公司称为“历史最好水平”。

那么,“钱”从何而来呢?

据悉,华东医药共有医药工业、医药商业、医美和工业微生物四大业务板块,2023年营收分别为122.17亿、269.81亿、24.47亿和5.25亿元。从这不难看出,医药商业是营收大头,占总营收比例超过一半,不过其净利仅有4.31亿,对整体利润贡献并不大。而真正扛起盈利大旗的是医药工业,据年报显示,该业务板块在2023年实现归母净利润23.3亿元,占总利润比例高达85%。

具体而言,在医药工业板块,华东医药专注于肿瘤、内分泌和自身免疫三大核心治疗领域,其中在肿瘤领域,华东医药目前已建立涵盖靶向小分子化药、ADC、抗体、PROTAC等超过30款创新药产品,并且有不少都在2023年成功获批,比如从ImmunoGen引进的全球首创ADC新药索米妥昔单抗注射液,其在中国的上市许可申请已于2023年10月正式受理。此外,1类新药迈华替尼也于2023年5月被纳入突破性治疗品种。

而在内分泌领域,华东医药同样表现强势。2023年3月30日,“适用于成人2型糖尿病患者控制血糖”的利鲁平®的上市许可申请正式获得批准,利鲁平®也因此成为首款获批的国产治疗糖尿病的利拉鲁肽注射液。另外,还有多款GLP-1产品在2023年取得突破性进展,比如自主研发的口服小分子GLP-1受体激动剂HDM1002糖尿病适应症已于2023年5月获中美双IND批准。

最后要提到的是自免领域,这也是华东医药收获最大的板块。今年3月,“国内自身免疫第一股”荃信生物正式登陆港交所,在上市之前,华东医药是其第二大股东,持股比例达17.09%。而除股权投资外,荃信生物临床进度最快的QX001S的国内商业化权益也授权给了华东医药,据悉,QX001S是首个在中国提交上市申请的国产乌司奴单抗生物类似药,商业化前景相当广阔。

所以回过头来看,华东医药能在医药工业板块快速变现的逻辑无外乎两点:一是抓住了大疾病领域;二是能够运用各种手段快速入局,包括但不限于引进、并购、入股或者授权商业化权益等。

不过,真正让华东医药在近几年疯狂“出圈”的还是在医美板块,事实上,这也是华东医药近年来相当重要的营收增长点。

根据年报显示,2023年华东医药医美板块合计实现营收24.47亿元,同比增长27.79%,其中国内医美全资子公司欣可丽美学累计收入10.51亿元,同比增长67.83%。而在国际市场,全资子公司英国Sinclair实现销售收入约13.04亿元人民币,同比增长14.49%。

具体到产品层面,华东医药目前拥有“微创+无创”医美国际化高端产品38款,其中海内外已上市产品24款,在研全球创新产品14款,产品组合覆盖面部填充、面部清洁、埋线等非手术类主流医美领域。其中注射用聚己内酯微球面部填充剂Ellansé伊妍仕(俗称“少女针”)对业绩贡献较大,截至2023年底,该产品官方合作医院数量已超600家。

当然,华东医药的业绩增长故事还远没有结束。具体而言,在传统业务上,华东医药核心品种多数已完成集采降价,未来几年存量产品及尚未参与集采产品的市场压力将逐步出清。另外在两大新兴业务创新药和医美板块,未来增长潜力巨大,以创新药为例,截至2023年底,华东医药创新产品管线已超60项,其中有6款创新产品有望于2024年迎来商业成果;而在医美板块,目前公司医美收入已与国内市占率第一的爱美客相差不大,并且国内自营医美产品于2023年首次实现盈利,未来将很快进入收获期。

药企转型大潮,为什么是华东医药率先跑出来?

近年来,在技术进步、竞争加剧和政策引导的三重推动下,不少本土药企都加入到创新转型的大潮中,一大典型表现是新药临床申报数量屡创新高,而透过各大药企年报也不难发现,“转型”当前已成为本土药企可持续发展的共同选择。

但“转型”之路并不容易,反被套的案例比比皆是。这其中的原因有很多,比如选错了方向、转型不够彻底,或者公司的欲望超过了本身的能力等等。而当“多元化”的布局并没有为其带来实际的业绩,就避免不了利润持续收窄,甚至是面临亏损、破产等窘境。

那么,作为典型成功案例,华东医药在转型道路上到底做对了什么?

第一点当然是拥有敏锐的嗅觉,能够紧贴行业热点。据悉,在医美赛道爆发前,华东医药就已经抢先布局;而GLP-1火起来以后,又正巧落在了华东医药的主打领域,于是很快收获了国内第一款获批的利拉鲁肽注射液;2023年,ADC火爆全球,华东医药依然活跃,全球首创ADC药物索米妥昔单抗注射液新适应症IND获NMPA批准;而在当下,自免赛道即将爆发,但华东医药早就置身其中,注资“国内自身免疫第一股”荃信生物,并获得了其拳头产品的商业化权益。

可以说,市场热点在哪里,哪里就有华东医药的身影,但这并非靠运气,很大程度上是依赖于华东医药强大的院外市场资源。众所周知,华东医药是销售出身,在基层、院外及零售端都有很好的布局,其销售人员长期与社区、药店、民营医院等直接对接,能够第一时间挖掘临床需求。对此,某资深人士表示,“尽管华东医药医药商业板块毛利并不高,但在给各家医院配货送货的过程中,能实时掌握不同类型药品的供需变化,并为营销团队赋能。”

不过,在追踪热点上,华东医药也不是盲目跟风,比如疫情期间的新冠,华东医药就表现的相当谨慎,几乎没有任何动作。而站在当下来看,诸多药企均栽在了新冠相关产品的布局上,投入巨大的新冠项目在“乙类乙管”之后,当前已迅速成为负资产。

第二点则是拥有快速兑现的能力,能够将捕捉到的市场热点在第一时间进行转化。2002年,华东医药以2450万元的价格获得了阿卡波糖原料药及片剂的新药证书和相关技术独家使用权,短短十年后,阿卡波糖的销量就突破10亿,并超过了原研药“拜唐苹”。而这一次成功的BD经历也让华东医药很快找到了一条适合自己的道路:相对于从头开始搭建研发体系,运用资本力量引进管线或平台无疑效率更高。

于是在快速转型的2019-2021年,华东医药大手笔落地了近20笔BD交易,一度被业界称为“BD狂人”。以医美板块为例,2018年,华东医药耗资2.2亿美元收购sinclair;2019年又耗资2000万美元手收购美国医美公司R2约26.60%的股份;2020年成功收购Kylane 20%的股权;2021年收购医美器械公司High Tech;2022年收购光电设备公司Viora。短短4年,通过“买买买”,华东医药就从“0”快速成为国内医美产品管线布局最全的企业之一。

而在当下,华东医药在BD方面依然延续凶猛的外延式发展策略,引进了一系列十分具有潜力的成熟产品,包括科济药业的泽沃基奥仑赛、罗氟司特乳膏剂、Wynzora乳膏和塞纳帕利等均在内,已形成减重、ADC、自免、医美“四驾马车”。

最后一点则是其拥有强大的商业化能力,非常擅长营销,能够打造爆款单品。纵观整个医药行业,仿制药超过原研药的案例并不多,但华东医药做到了不止一次,除前面提到的阿卡波糖外,其环孢素仿制药市场份额也超过了诺华的原研药。这两个典型案例无不证明了华东医药强大的产品变现能力。

事实上,华东医药一直有“销售铁军”的美称,以阿卡波糖为例,在当年集采中标失败后,居然硬生生靠院外市场,补上了院内如此大的损失缺口。而面对集采冲击,许多药企的反应是裁减销售人员,以节约成本给研发端,但华东医药恰恰相反,从2018年到2021年销售人员数量一直稳步增长,从5463人过渡到6608人,2022年更是增长到了8496人——其中包含在医药工业板块下的“专业化的药学服务及市场拓展团队”规模足有7000人之巨。

对此,华东医药前任董事长李邦良曾谈到,“营销跟不上,再好的产品也卖不出去”。这在当下强调科技创新的大环境里仍然适用,毕竟创新是一场没有终点的征程,始终需要营销端发力来抹平对冲下行周期的压力,从而为进一步创新争取时间和本钱。

所以回过头来看,华东医药在转型道路上实际是建立了一个闭环,先是依托巨大的院外市场,直接贴近一线临床需求,因此总能捕捉到商机;其次通过BD能力,能够在市场热点上抢先布局;最后再通过营销,使产品快速变现,并将现金流再度运用到BD环节。而这也奠定了华东医药的进阶路径,即从营销到仿制,然后再转BD,最后自己创新。

“华东模式”能否复制?

事实上,与很多国内药企一样,华东医药的转型也是被“逼”的。

2020年1月,华东医药的拳头产品之一“阿卡波糖”在集采中意外落标,消息一出,当天股价瞬间闪崩直至跌停,逾43亿元市值灰飞烟灭。这其实不难理解,毕竟2019年华东医药阿卡波糖销售额超过30亿元,而其当年整个医药工业板块营收才刚刚过100亿,这意味着,一下要损失30%的销售额,再加上早年华东医药产品结构非常简洁,严重依赖少数拳头产品撑起销量,受到二级市场质疑在所难免。

虽然最后华东医药依靠强大的院外市场保住了市场份额,但这也让其清醒地意识到对于单一产品依赖性较强的弊端。自此,华东医药加快了转型速度,大阔步进军创新药和医美领域。

而从前面的分析来看,在转型之路上,华东医药有很多点其实是可以复制的,比如在赛道选择上,要么是围绕过往有一定技术积累且成功率较高的领域,要么就是开拓市场空间较大的空白领域。另外还有在兑现方式上,华东医药并没有选择“all in”研发,而是寄希望于授权引进,其本质是想进一步放大“销售铁军”的优势。

当然,还有一些点是不能够复制的,这里主要是指华东医药自身的基础优势,比如其广阔的院外市场资源和强大的销售能力,甚至是BD经验,这都是靠长期实践积累起来的,其他药企很难在短期内靠突击来实现。

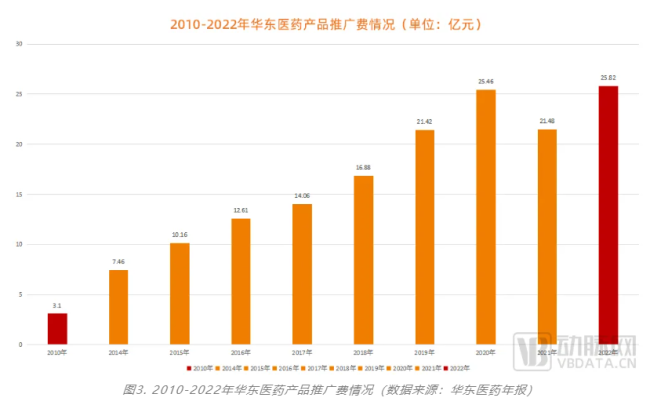

除此之外,华东医药对于转型的决心也是其他药企很难坚持的,比如在营销上,华东医药就非常愿意用更高比例的推广费用投入去巩固自身在销售端的优势。据悉,从2010年开始,产品推广费就成为华东医药销售费用中占比最大的单项,已从当初的3.1亿元快速增长至2022年的25.82亿元,十二年间增长了7.3倍。

当然,华东医药的成功只是其中一种,包括先声药业、绿叶制药等同样也是传统药企转型热潮下的典型样本。以先声药业为例,从2020年开始,其不再固守仿制药基本盘,而是加大力气转型为创新驱动的制药企业,近三年研发投入占总收入的比例为25.3%-28.3%,而从最新年报来看,创新药收入占比超七成,“仿转创”进入业绩兑现期。而与先声药业致力于FIC不同,绿叶制药并未热衷于追逐短期研究热点,而是在公司既有的业务基础上定向创新,围绕肿瘤和中枢神经系统两大核心疾病领域,形成丰厚管线。

事实上,在集采密集落地以及资本寒冬加剧的当下,药企转型已是迫在眉睫,而透过诸多成功案例,其转型路径已逐渐清晰:先抓营销,再行仿制,再到BD,直到万不得已之时,才开始真正的自研+创新。但这只是大致路径,落地到具体策略,还是要根据自身情况“量力而行”,但不变的逻辑是,要善于放大自身优势,尽可能快地抢得市场先机。

因此,从某种意义上来说,这是中国医药行业发展的又一个新的分水岭。

华东医药2024年的开局之路不是很顺,先后陷入与青海珠峰的知识产权纠纷、新产品减肥针合作方违规宣传等风波,除此之外,TTP273项目的夭折也引起一些投资者的关心与担忧。

日前,拱东医疗(605369.SH)发布公告称,控股子公司郑州拱东医疗器械有限公司(以下简称“郑州拱东”)取得郑州航空港经济综合试验区市场监督管理局颁发的《营业执照》。

随着国家医保飞行检查组进驻相关医药机构,2024年医保基金飞行检查正在全国全面展开。

基因编辑公司Arbor Biotechnologies(“Arbor”)宣布收购一家基因编辑初创公司Serendipity Biosciences(“Serendipity”)。

面对营收增长放缓与利润持续下滑的挑战,加快转型和寻找新的利润增长点成为药企在战略上的必然选择。

为应对行业变局和市场竞争,医药流通巨头们正在按下并购加速键,以期加快推进纵向一体化发展,进一步提高综合效益和核心竞争力。