受全球政治经济环境影响,医药产业链正在发生变化。一方面,全球制药产业链前端份额出现向欧美国家回流的态势;另一方面,药品和器械终端市场呈明显分化,美国、欧盟、中国三大市场药品进口,同比分别增长8%、6.6%、8.1%,三大市场合计占全球市场的58.1%,而其他经济体普遍呈下降趋势。

据中国医药保健品进出口商会数据统计(下同),2023年,全球医药贸易市场贸易额为8342.1亿美元,较2022年下降3.25%,5年复合增长率为5%,全球医药市场处于大幅增长后的回落阶段。本文主要对全球原料药中间体市场和药品(含药品和器械)市场贸易格局及其发展趋势做一简要分析。

原料药中间体市场

全球原料药中间体出口连续五年保持增长,2023年出口2424.2亿美元,同比增长0.4%。其中,中国原料药出口在2021年、2022年分别增长29.9%、21.9%,超过欧盟,跃居原料药中间体出口额第一位。

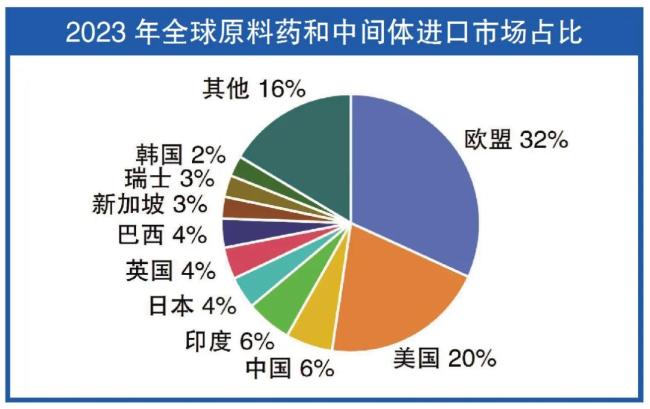

全球原料药中间体市场主要集中于欧盟、美国、中国、印度以及日本、英国等,占全球原料药进口份额的71.9%,巴西、新加坡制药工业快速发展,其原料药中间体进口量持续较快增长。根据近五年出口统计分析,2023年全球原料药市场与2019年相比增加了610亿美元,增长33%,全球医药产业仍处于较快增长趋势。当前,欧盟、美国原料药市场处于历史高位,增幅有放缓趋势。综合全球市场因素,2024年全球原料药出口增幅预计达到3.5%。其中大宗原料药价格将逐步止跌企稳,中国、印度原料药出口预计在2025年恢复小幅增长水平。

2023年,全球原料药需求面临去库存压力,激素类、抗生素类、维生素类、解热镇痛类等大宗原料药出口竞争加剧,价格持续下降。同时,心血管类、抗肿瘤类、中枢神经类、胃肠消化道类等特色原料药,尤其是特色原料药和专利原料药需求仍保持持续稳定增长。在此背景下,全球原料药市场格局发生显著变化,欧盟原料药出口重回全球第一位。具体来看——

1.欧盟市场

欧盟是全球原料药中间体最大市场,也是中印等原料药制造国关注的主要市场,2023年进口额为820.7亿美元。2020年以来,欧盟原料药进口连续大幅增长,近5年复合增长率达到14.53%。进口来源集中于瑞士、中国、美国,三国占进口比重的72.9%。根据2022年底统计,欧盟已发布有效CEP化学原料药证书6857件,数量最多的五个国家分别是印度、中国、意大利、德国、西班牙。其中,来自中国的企业持有1139件,占总量的15.23%;中印两国企业的证书总量占比达52.63%。

2023年初,欧盟发布“促进原料药生产的潜在措施”报告,意在促进原料药生产回归本土。过去十年,欧洲国家的药品短缺问题持续加重。根据欧盟统计,在全球仿制原料药总产量中,欧盟产量占24%,亚太地区产量(中国和印度)占到66%。

2021年,中国首次在全球市场供应了18种新活性物质,几乎追平欧洲(19种新活性物质)。API外包加剧了药物供应链的中断,因此,欧盟提出了将药品生产尤其是原料药生产回流到欧盟的提议。根据对欧盟2023年原料药进口和出口数据分析,欧盟原料药产能显著增加,原料药进口减少56亿美元,出口增加34亿美元。

2022年,中国对欧盟出口其他内酰胺原料药突增180亿美元,2023年回落至20亿美元,是中国对欧盟出口大幅变化的主要原因,值得市场关注。

2.美国市场

美国是全球最大原料药进口国,2018-2022年原料药进口复合增长率达到10%,2023年进口529亿美元,下降8%。爱尔兰、中国、新加坡是三大主要来源国,占美国进口市场份额的61.9%。

中国、印度是美国大宗原料药主要出口国,解热镇痛类、激素类、抗生素类、维生素类出口量稳定。根据FDA2019年统计,美国上市药品中,原料药8%来自海外,中国份额占14%。同时,美国药品24%和原料药31%来自印度,而印度70%原料药来自中国,中国原料药中间体直接或间接在美国医药产业链中占有重要地位。

3.印度市场

印度是第三大原料药进口国,因该国制药产业持续发展,原料药进口近五年保持稳定增长,复合增长率10.1%,2023年达到147.6亿美元。中国是印度原料药中间体第一大进口来源国,占进口份额的68.8%。

2020年,印度医药局出台鼓励国产化计划指导草案,以促进关键医药中间体和原料药的国产化。据统计,目前印度原料药总体供应在个别领域开始发挥作用,如生产对氨基苯酚的印度企业从之前的1家增加到了3~4家。根据公开信息,截至2023年2月,已有22个原料药制造项目申请立项,设计总产能3.3万吨。预计印度政府对本土原料药产业鼓励计划将在2026年产生积极影响。此外,印度制药企业协会还计划推动出台一系列政策措施,包括增强原料药生产能力、提升学术水平、实施药监改革、强化政府扶持等,从而推进行业创新和增长,预计到2047年制药产业规模扩大到约6000亿美元。

4.东盟市场

东盟是原料药进口主要市场之一,2019-2023年进口额复合增长率为6.5%。其中,2023年原料药中间体进口量同比增长约10%,说明东盟对原料药的需求依然处于持续增长的趋势,新加坡、印尼、泰国和越南是主要市场。其中,新加坡生物医药产业逐步成为国家重要支柱产业。近期,赛诺菲、默克、药明生物陆续在新加坡建设制造基地,当地制药行业有望进入第二轮高增长期,产业的增长将持续加大对原料药和中间体的需求。

中国是东盟原料药进口的最大来源国,近5年复合增长率23.3%,2023年在原料药价格大幅下跌的形势下,对东盟出口额逆势增长11.1%,市场份额大幅领先并继续扩大。

药品(含器械)市场

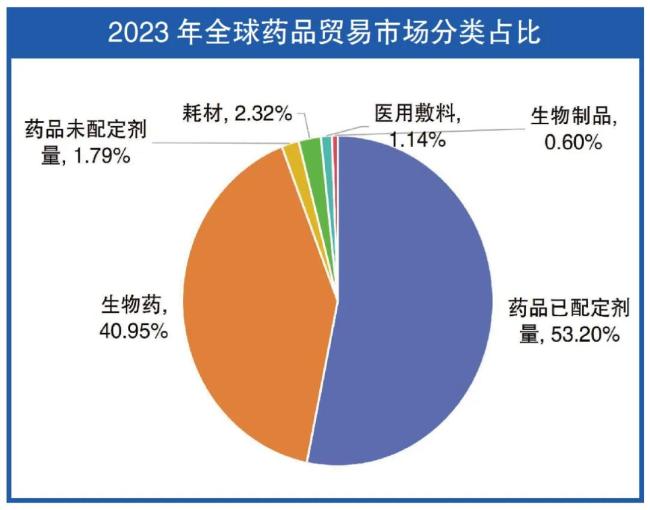

2023年,全球药品贸易额5785.5亿美元,5年复合增长率4.5%。近5年,全球药品贸易呈现两大特点:一是相关疫苗和药品贸易额大幅增长,而后大幅下降;二是生物药贸易额持续高增长,2023年达到1225.5亿美元,5年复合增长率14.7%,是目前增速最快的品种。

中国药品出口在2021-2022年大幅增长,2021年疫苗出口增量接近150亿美元,2023年因国际需求下降而大幅回落。中国医药产业持续升级也促进了部分品种在欧美药品紧缺阶段的出口,全球市场份额从2019年的1.5%上升至2021年5.1%,2023年回落至2.3%,复合增长率为16.1%。

当前,全球药品市场处于稳定增长期。一方面,欧美跨国药企的全球化布局进一步促进药品贸易的增长;另一方面,中国、印度医药产业升级将不断扩大更强竞争力的医药产品供给,包括在生物药、医用耗材等产品方面凸显的研发和制造能力。预计未来5年全球药品贸易额将在2025年恢复至2019年前的增速水平。

趋势展望

结合全球医药贸易数据和当前各国医药市场政策,以及新药研发、生物技术和医疗器械领域的创新发展日趋全球化,未来全球医药贸易发展将呈现以下趋势:

01.中长期来看,欧盟、美国、印度将不断加强本土原料药供应能力,外部需求增速将放缓,东盟、南美需求将持续增长,全球化学原料药产业格局将出现新的变化,贸易额将在2024年后保持小幅增长。

02.全球生物药市场规模将继续以较快速度增长,生物药产业中心将从美国、欧盟扩展到中国、日本、新加坡等国家,这将继续拉动生物药贸易额较快增长。同时,生物药市场销售额的增长将加大对生物原料药的需求,相关贸易额也将迅速增加。

03.新兴市场需求增长,尤其是东盟、南美医药产业发展将影响全球产业链区域变化,未来全球医药供应链将日趋多元化。

全球医药贸易市场格局分析

面对营收增长放缓与利润持续下滑的挑战,加快转型和寻找新的利润增长点成为药企在战略上的必然选择。

为应对行业变局和市场竞争,医药流通巨头们正在按下并购加速键,以期加快推进纵向一体化发展,进一步提高综合效益和核心竞争力。

根据东方财富Choice数据,《医药经济报》新媒体中心不完全地统计了A股上市药企与部分港股18A企业近两年的员工人数变化。