“同质化竞争”和“内卷”是近些年伴随中国创新药产业发展壮大一直被诟病的问题。但凡事皆有两面性,正是“内卷”背后饱和式的资金、人才等研发资源投入,才锻造升级了中国创新药产业的整个生态,促成中国创新药融入全球版图并适应国际市场竞争的游戏规则,也让我们看到中国的创新药企业从研发到商业化、从BD到并购不断取得刷新里程碑的成绩。

医药魔方近期举办了一场解读《医药魔方全球创新药临床研究》报告的线上直播,邀请到清华大学医学院研究员陈晓媛教授和阿斯利康全球研发中国中心总裁何静博士作为点评嘉宾。两位深度参与中国创新药产业生态升级的资深专家从临床研究角度也发表了各自对于“内卷”的看法。

陈晓媛教授指出:“我觉得‘扎堆’是一个不可避免的过程,从仿制药到仿创结合、再到首创是中国药企研发实力进阶的必经之路。从这几年的情况来看,国内药企已经在下功夫探索全新的技术,也在尝试开发first in class分子或是best in class分子。中国企业在ADC赛道上的表现就是在内卷中得到成长的一个证明,很多产品已经从简单的follow走向差异化设计。其实这两年中国创新药行业的研发热点从肿瘤领域向非肿瘤领域过渡,也是国内药企对‘内卷’竞争态势的破局选择,这也让非肿瘤疾病患者的需求被进一步看到。”

“过去几年,国内药企扎堆在同一靶点的情况非常常见,但这也并非全是坏处。这对中国临床开发生态系统其实是一次非常好的试炼。从fast follow模式起步的传统药企或是初生Biotech可以迅速在药物开发流程上得到很好的成长,这也为中国药企后续重度参与全球创新药开发潮流的变化打下了坚实的基础。”何静博士同样从国内创新药行业过去几年的“内卷化竞争”中看到了积极的一面。

其实从近5年的创新药临床研究趋势上,也能观察到中国创新药企业在内卷中进化的脉络。

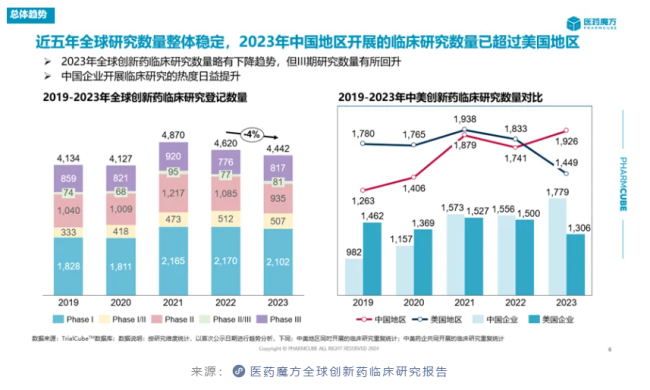

整体来看,中国企业启动的创新药临床研究数量逐年增加,并且在2023年大幅超越了美国企业。自2021年下半年生物医药行业开始面临严峻融资环境以来,为了降本增效“过冬”,众多企业都对其研发管线和公司架构进行了大大小小的调整。这也是全球创新药临床研究数量开始走低的重要原因。中国企业却出现了“逆势增长”的现象。在陈晓媛教授看来,这实际上反映了国内药企前几年在靶点研究上的投入开始收获成果,一大批创新分子顺利从临床前阶段迈入临床阶段。

从另一个宏观统计角度来看,中国地区启动的创新药临床研究数量在2023年也首次超过美国。

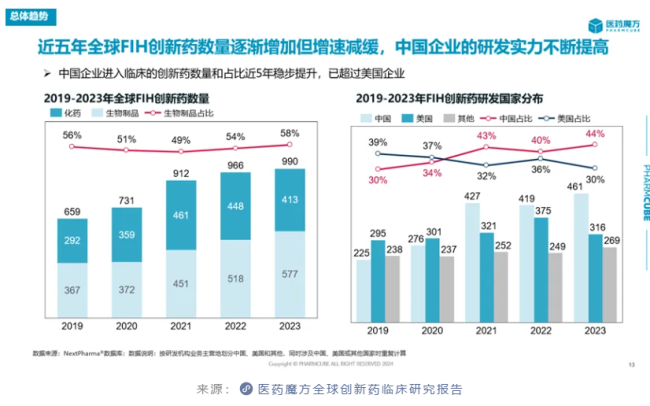

这背后的原因也值得品味。一方面是因为中国企业自己推进至临床阶段的创新药数量实现了飞跃。统计数据显示,近5年中国企业的首次人体临床研究(first in human,FIH)创新药数量和占比均稳步提升,尤其是2023年的数量和占比大幅提升,显著超过美国企业。国家药监局发布的《2023年药品审评报告》也佐证了这一点,2023年IND申请数量相比2022年增长了33.56%,达到历史新高。

另一方面,中国市场正在成为海外药企实现全球化开发的重点开拓目标,吸引更多的海外药企来华开展创新药临床研究。

在MNC公司工作多年的何静博士对此感同身受。她认为外企战略变化也会对中国地区的创新药临床研究数量带来一定影响。“全球同步研发是MNC在前几年开始推行的策略,那时候首要目标是确保中国能够加入全球验证性III期研究的队伍。现在这种趋势已经发生了变化,MNC更加希望在早期阶段即实现全球同步研发。”何静博士指出。

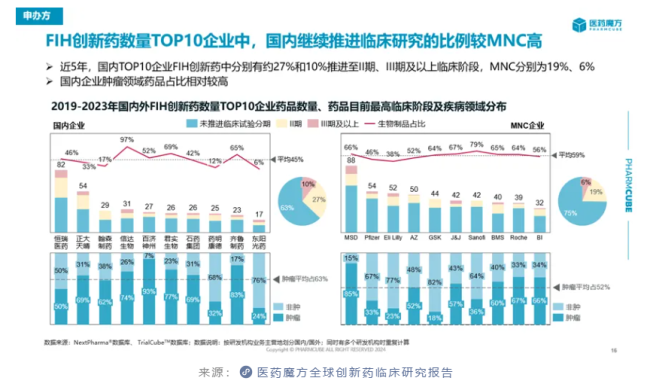

与此同时,中国FIH创新药往中后期阶段推进的成功率也在提高。相比于美国企业,中国药企在近5年继续推进创新药临床研究进入II期或III期以上阶段的比例更高,说明顺利从早期开发进入中后期开发的创新药或其适应症数量更多。

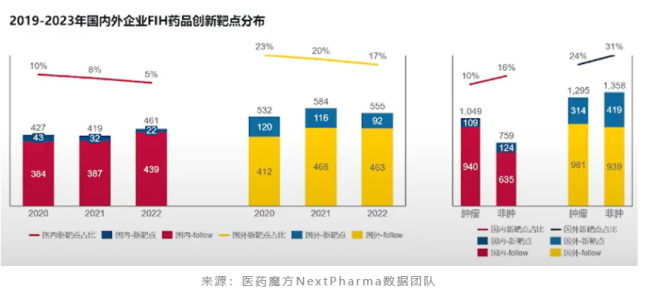

虽然数量上显示了进步,但是中国创新药这种临床开发上的高推进效率实际上是与中国药企绝大多数还是在做follow项目相关。目前,瞄准first in class新靶点开发的国产创新药占比还在较低个位数的水平,要追赶海外药企的步伐有一定差距。

不过在过往的fast follow模式中,除了药物设计和临床前研究,国内企业可以得到的另一个重要成长便是临床开发经验的积累。明确适应症、划分生物标志物、筛选患者等多个方面均可以影响临床试验的结果。在千锤百炼之后,企业在推进创新药的临床开发上会更加得心应手。

陈晓媛教授对此评论道:“FIC药物的开发风险很高,开发周期也很长,从基础研究到最后上市可能要经历二三十年的时间,很难指望国内企业在短时间内实现突破。现阶段,中国几乎没有一个企业能够承担这么长时间的投入。公司的体量必须够大,才能有足够的实力追求在全新靶点上的长期投入。现在最重要的还是不停地打磨自己。做me better或者me best是一个平衡风险的选择,而且大家已经在思考如何在早期开发阶段进行差异化设计。”

泽布替尼是国内药企在临床开发差异化设计上的典范。作为百济神州打入全球市场的先行产品,去年年初泽布替尼在与伊布替尼的对垒之战中获胜,证明了其BIC实力。不仅如此,泽布替尼也凭借持续深入的海外市场渗透,成为首个国产“十亿美元分子”。

在泽布替尼之后,也有更多的国产创新药踏上了挑战海外标杆产品的征服之路,例如TY-9591、LZM012、IBI362等。

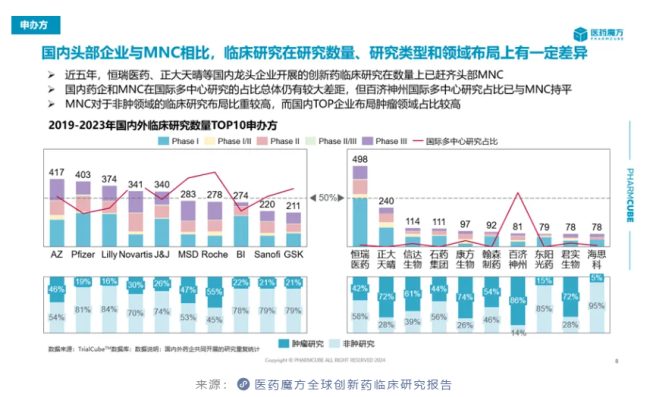

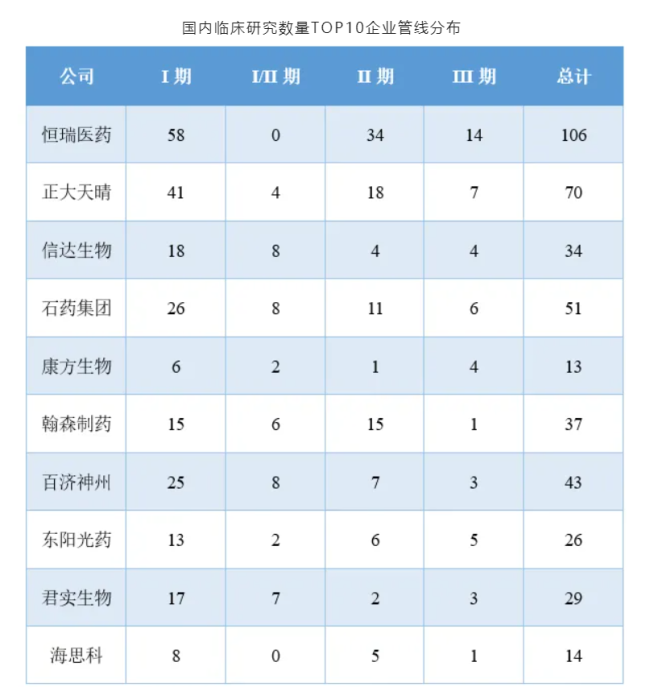

注:数据来源于医药魔方数据库。从企业的纬度看,尽管中国药企正在积极开展临床研究奔赴创新药市场,但是国内头部企业与MNC相比仍有较大差距,仅恒瑞医药和正大天晴可以在创新药临床研究数量上追齐MNC。

恒瑞医药2023年财报信息显示,旗下超100款新分子处于临床阶段,数量远高于国内同行。正大天晴的在研项目数量虽与恒瑞医药有差距,但同样已领先于其它药企。这也是这两家公司能够在创新药临床研究数量上与MNC平分秋色的基础所在。

注:1)包括含有新分子且新分子尚未独立成药的复方药物,已有适应症获批的药物不计在内,不包括剂型创新药物;2)数据来源于医药魔方数据库。

百济神州虽然在整体临床研究数量上与MNC相差甚远,但是其国际多中心研究占比已与MNC处于同一水平线上。“烧钱”是外界对于百济神州做新药开发的普遍印象,其中一个重要原因就是敢于开设海外注册性III期临床试验。

泽布替尼、替雷利珠单抗、欧司珀利单抗是百济神州抢占肿瘤市场的三大拳头产品,均已开展多项国际多中心III期临床。其中,泽布替尼是其摸索国际多中心开发路径的试验石,也是最快从中获益的产品。作为首款获得FDA批准的国产创新药,泽布替尼开启了国产创新药征战欧美市场的新篇章,年销售额不断攀升,如今已经跨过“重磅炸弹”的10亿美元门槛,2024年Q1销售收入达到4.89亿美元,同比增长132%。

去年秋天,百济神州Bcl-2抑制剂Sonrotoclax再启动全球性头对头III期临床研究,拉开了血液瘤领域新一轮竞赛的序幕。

来源:医药魔方整理

总之,创新药临床研究只是体现中国药企研发实力的一个侧面。越来越多的出海交易,频繁亮相国际学术舞台的研发成果,以及MNC并购中国Biotech事件,也在宣告着中国药企的崛起。近年来,国家鼓励创新药开发的力度日渐加大,不管是传统药企还是新生代Biotech都可以有更足的底气尝试开拓FIC领域,去创造诞自中国的first in class分子。在“内卷”中成长的中国药企,在等待一个撕掉“内卷”标签的时刻。

5月7日,据外媒Endpoint报道,工程化B细胞疗法初创公司Walking Fish Therapeutics(WFT)已经关闭。

2022年,生物医药行业露了下行的苗头;2023年,裁员潮开始;2024年,下行不但没有结束,还有了愈演愈烈的意思。

过去一周时间里,多则创新药产业链“指南”没能在二级市场激起太大的水花,令不少行业参与者心寒:创新药板块已经没人关注了?

花园生物发布2023年业绩报告,公司在2023年实现营收10.95亿元,同比下降22.78%;归母净利润1.92亿元,同比下降49.87%。