CXO领域的寒风越演越烈,近几个月以来,传出的几乎都是坏消息。

在海外,龙沙中国关厂,康泰伦特(Catalent)“卖身”,德国CDMO企业Evonik(赢创)宣布将在全球裁员2000人;在国内,一众CXO企业近期披露了2023年业绩,博腾股份、美迪西、凯莱英、昭衍新药等均出现了不同程度下滑。

“一哥”药明系虽仍保持增长,但由于深陷美国《生物安全法案》风波中,股价连连跳水;再仔细审视财报,药明康德过去一年还减员超过3000人,并且新增客户相较2022年减少了近200家。

商业竞争和政治不确定性,都给这个昔日被视为“稳定”的行业蒙上了巨大的阴影。未来究竟会如何?产业亟需一套完整的数据总结过去,预测未来。

今年,中国医疗健康产业投资50人论坛(简称“H50”),为了提高医疗行业的资源配置效率的目标,历时两个月时间,完成了《2023年中国医疗健康产业投融资报告》,希望从临床、产业和资本多方面回顾2023年,阐述中国医疗行业及重要子领域的发展状况,帮助医疗产业和医疗投资机构更好地进行资源配置,避免重复和低效投资,造成宝贵社会资源的浪费。(后台回复“赚钱”获取报告全文)

报告对CXO行业未来的发展给出了预判:目前,从行业驱动因素中,还没有发现行业全面复苏的迹象,市场还在继续筑底;叠加地缘政治风险,国内CXO行业将可能面临内外交困,迎来大的整合出清;接下来几年,竞争力较弱的CXO公司会逐步被整合或退出市场。

不过,寒冬中也保存着复苏的火种:随着中国医药市场规模的扩大和本土创新的发展,CXO的研发需求长期看会持续增长;新的药物类型和创新靶点已经出现,会明显促进行业的研发热情;海外大分子CDMO市场未来3年预计能够维持供给平衡。

逃不出周期律的CXO

回溯历史,中国的CXO行业还很新,2010年前后,少数国内CXO企业基本都针对海外客户,直到2015年后,中国创新药行业蓬勃发展,才连带CXO行业随之腾飞。

只不过,对于这个新兴行业,起初许多人都抱有误解,比如“卖水人”和“旱涝保收”。如今到了寒冬才发现,其照样也会受到经济周期的影响。

总体来看,中国CXO行业的周期波动受两方面影响:需求端和供给端。需求端方面,中国CXO行业的需求与一二级市场生物医药公司融资额、研发投入、管线规模、研发外包率等几个因素强相关;供给端方面,CXO行业在全球和国内都面临同行抢订单的剧烈竞争。此外,全球以及中国内部产能建设都与CXO行业的周期性息息相关。

先观察生物医药公司一级市场融资金额。该指标从2015年开始快速增长,2015-2021年期间,累计融资额近3000亿元人民币,年均复合增长率达62%。期间,2019年,美联储开启了新一轮降息周期,将Biotech的预期融资增长进一步拉高。

然而盛极必衰,经历了2020和2021年的极度火热之后,一级市场融资额经历了连续两年的下滑,累计降幅分别为51%和29%。

二级市场融资与一级市场保持高度同频,在2022和2023年连续大幅下滑两年后,回到了18A和科创板开板前的水平。

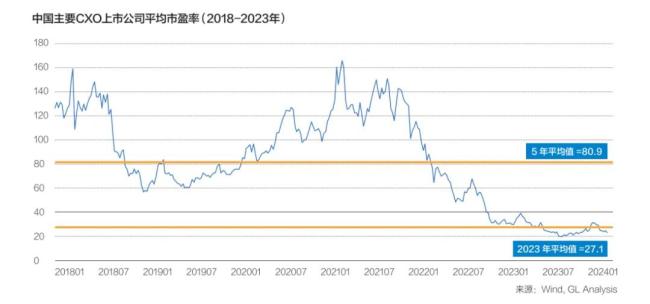

统计二级市场的股价表现可以发现,本轮周期中,主要CXO公司的股价在2019年初开启上涨趋势,股市回报连续四年为正,其中2019年和2020年的平均涨幅都超过100%。同时期上证指数涨幅分别为34%和14%。彼时CXO行业表现之优秀,可见一斑。

而到了2022年和2023年,本轮周期进入了回报低点,平均回报仅有-28%和-29%,部分公司股价甚至直接腰斩,同期上证指数跌幅仅为-15%和-4%。正应了那句老话:当时飞得多高,如今就跌得有多狠。

中国医药外包行业规模也出现了整体收缩。该指标2022年还维持高双位数增长,但到了2023年,由于新冠收入高基数、延迟需求、短订单疲弱等因素,导致只有单位数的CDMO增长,以及低双位数的临床CRO增长。

综上,尽管行业ROE在2019-2023年间保持持续增长且2023年升至周期高点,但已经事实上处于周期底部。无论是股市回报还是估值水平,均处于6年以来的底部区间。

细分领域,危中有机

不过,即便处于宏观周期的底部,微观局部也总保有机会。更何况,底部蕴藏的腾飞能量亦不能忽视。

一二级市场融资方面,尽管在2022年和2023年持续不景气,但2023年,中国创新药资产出海交易的爆发。陡增的出海交易首付款补充了这一资金缺口,使得生物科技企业2023年总体融资额(836亿元)与2022年(884亿元)基本保持持平。

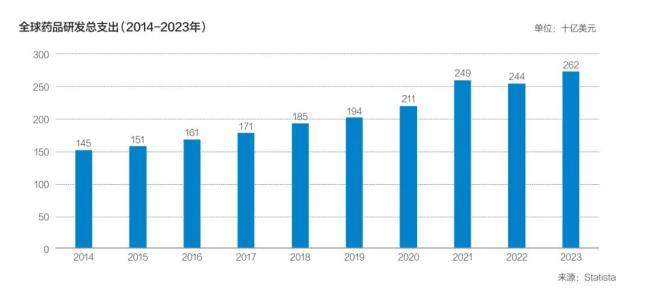

总融资额是现金流和研发支出的保障,而CXO行业的增长又与药企药品研发总支出呈因果关系。幸好,2023年全球药品研发总支出在2022年短暂下滑后,重回了增长轨道。

再将观察视角拉近一些来观察。从研发阶段看,国内I-III期新开临床有所反弹,主要原因是2022年许多创新药企业为了应对寒冬,提前减少了临床启动数量以节省开支,到了2023年,这部分滞后需求进行了释放。

但全球总体来看,I期和II期临床新开数量继续下滑,或与新冠项目大幅减少,以及生物医药公司改善运营效率成本相关。按首次公示的临床管线按成分分类来看,2023年相比2021年,中国的偶联分子(主要为ADC)、基因核酸药物和放射性药物管线大幅增加,前期热门领域细胞疗法则出现了减少。从占比来看,中国的偶联分子、基因治疗管线在2023年占比全球管线超过50%。趋势上,中国与全球的差异在于,中国创新类靶点的临床管线基本处于增长态势,而全球范围不同种类的新药靶点增减各异。另外中国核酸药物临床管线数量增长而全球下滑。

按照首次公示临床管线疾病领域来看,2023年相比2021年,中国在自免、血液、眼科疾病、泌尿系统、罕见病都有所增长,前几年非常热门的肿瘤领域则出现下滑,说明中国药物研发不再“内卷”,逐渐从拥挤的领域开始转移到了别处。

这意味着,接下来CXO企业想要继续维持增长,技术方向和能力都需要及时跟上趋势的转变。

供给端方面,小分子CDMO早在2022年就出现了产能过剩。而因为需求预期旺盛,大分子CDMO仍然处于产能快速扩张的阶段,只不过出现了产能利用率不足(不到50%)的问题,导致订单价格迟迟上不去。

生物药产能需求方面,2023年全球生物药产能需求从2022年的283万升提升到了309万升,预计2023-2027年,需求会以15.6%复合年均增长率增长,主要驱动因素包括10个以上的重磅生物药将会在专利到期后迎来生物类似药的上市放量,以及新型抗体疗法上市。

生物药产能供给方面,2023年全球药企内部产能是477万升,基数已经很大了,预计2023-2027年产能仅以2.2%复合年均增长率增长。主要的产能供给来源于生物药CDMO扩建,目前生物药CDMO产能是200万升,产能利用率大约是48%,预计到2027年将会达到357万升,复合年均增长率为15.5%。

综合行业产能和需求来看,行业产能利用率(总需求/总产能)将会从2023年的48%,提升到2027年的65%。

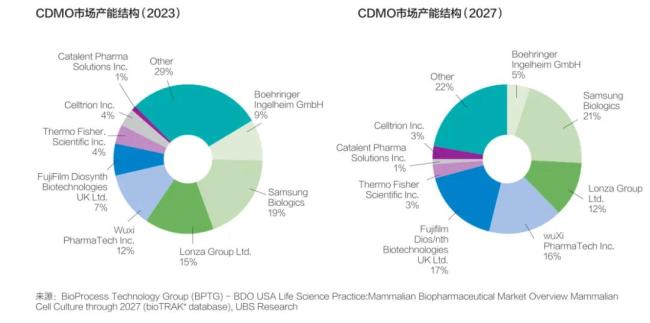

而在竞争格局方面,目前生物药CDMO产能维持四强集中格局,最大是三星生物(19%),其次是龙沙(15%),第三是药明生物(12%),之后分别是富士胶片、赛默飞世尔、康泰伦特等。预期到2027年,整体产能格局进一步向亚洲企业倾斜,第一是三星生物(21%),其次是富士胶片(17%),第三是药明生物(16%),第四是龙沙(12%)。

综上,报告得出的结论是,由于国内投融资和订单情况在下滑,CXO整体难以快速恢复景气,但局部细分领域依然蕴含着较多机会。想要顺利穿越寒冬,企业需要在修炼内功的同时,又能跟得上变化,这对每一个管理者都提出了巨大但有意义的挑战。

华东医药2024年的开局之路不是很顺,先后陷入与青海珠峰的知识产权纠纷、新产品减肥针合作方违规宣传等风波,除此之外,TTP273项目的夭折也引起一些投资者的关心与担忧。

2023年,中国医药行业仍处于资本下行周期,严峻的形势,对价值创造的可持续性提出挑战,行业发展亟需政策引导。

近日,亿帆医药发布公告称,控股子公司在研产品艾贝格司亭α注射液在欧盟上市销售获得了批准,或将对公司业绩产生积极影响。

近期,证监会官网披露,则正医药上市辅导备案,辅导机构为民生证券股份有限公司,派出机构为上海证监局。

荃信生物估计称,截至2025年12月31日止三个年度各年,中美华东集团根据CDMO服务框架协议向赛孚士支付的服务费最高金额将分别不超过人民币1100万元、1000万元和1200万元。

振东制药2023年前三季度实现总营收27.84亿元,同比下降0.55%;归母净利润为-87.42万元,同比止盈转亏,较上年同期下降103.53%。

基于mRNA技术的新冠疫苗让mRNA技术获得全球关注,该技术也多次被认为有希望让相关研究者获得诺奖,这一期望终于在2023年成真。