2024年3月23日,大量时尚潮流爱好者扎堆上海区富民路,见证着美国街头品牌Supreme中国首店的正式开业。

虽然不少人都将此看作是“过气品牌的最后一舞”,Supreme希望借助中国市场找到再度冲刺的机遇,但开业当天,依旧门店人满为患,买单者也不在少数。

如此来看,这块红白色的招牌依然在年轻人中间具有吸引力,但在2020年被美国户外服饰集团VF威富集团(以下简称“威富”)收购之后,Supreme的日子一直不好过,2022-2023连续两财年利润减少,多季度呈现出收入下跌的窘境。

近两年间,尽管Supreme正在发力亚太市场,上海以外,首尔也在2023年8月开设第一家线下门店,但威富似乎打算抛弃这块“烫手山芋”,今年2月,威富将出售Supreme的消息陆续传出,到了5月,根据时尚媒体WWD报道:Supreme正在与潜在买家接触,威富将与高盛重新评估其投资组合。

Supreme走到了悬崖边,威富自身也没好到哪里去。当地时间5月22日,威富发布2024财年数据,集团营收相较上一财年减少10%,约104.55亿美元(按当日汇率,折合人民币约756.9亿元),净利润则减少近11亿美元,2024财年威富亏损9.69亿美元,也是集团时隔5年后的首次亏损。

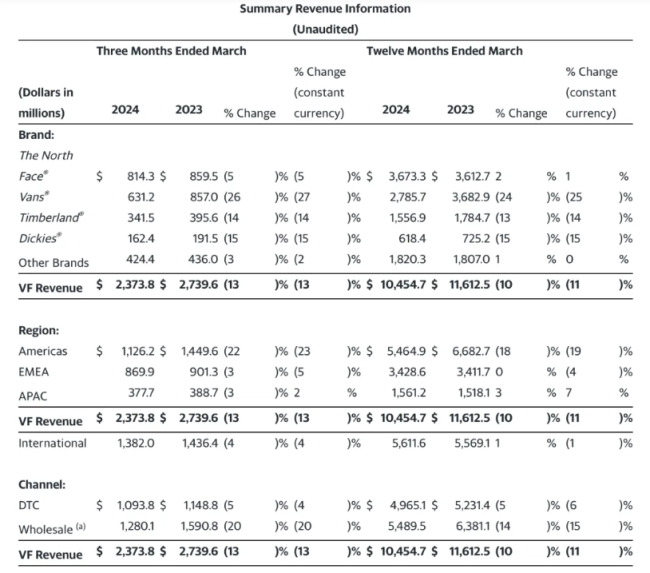

更为致命的是,威富在2024财年第四季度营收同比减少13%约至23.7亿美元,这是集团连续7个季度业绩下跌。营收净利润双双下降,主要品牌表现低迷,威富面临的压力与日俱增,又一次陷入困境。

全线告急

实际上威富的状况并非突然至此,集团也不是没有察觉和应对。

一年前,2023财年出来时,显示集团全年收入同比下滑2%至116亿美元(约合820.96亿元人民币),净利润减少至1.18亿美元。面临下滑的局面,威富果断换帅,2023年6月,前云周边设备供应商罗技Logitech首席执行官布拉肯·达雷尔(Bracken Darrell)走马上任担任CEO。《雅虎财经》报道,达雷尔希望将集团转变为更灵活、更有利可图的零售商。

另一方面,至今年年初,威富已经累积了超50亿美元的债务,这也是达雷尔第一次经营有债务的公司。

为此,达雷尔削减了3亿美元的成本,将背包品牌Kipling、Eastpak和JanSport摆上货架,并在10月份将公司股息削减了70%。然而,以上改革还未起到改善作用,集团反倒需承受更严重的亏损。

在财报数据发布后一天内,威富股价下跌近11%,截止5月24日,该集团市值约为46.54亿美元。

▲威富2024财年报告概述

品牌是威富的核心,也是增长过程中的主要抓手,但在过去财年中,威富旗下四家主要品牌,包括运动户外品牌The North Face(以下称“北面”)、Timberland和Dickies、滑板品牌Vans,都没有拿出好的表现。除去北面在2024财年内提供了2%的增长,其余三家营收跌幅分别为24%、13%和15%。

而从地区分布来看,尽管美国市场依旧能为集团带来最大头的收入,但全年跌幅达18%,减少了超12亿美元营收,则并不是一个好的信号;EMEA市场营收与上一财年近乎持平;亚太地区业务同比增长7%,特别是大中华区业务同比增长13%,对于威富来说,则是难得的好消息。

针对渠道,零售业务全年下跌5%,达49.7亿欧元,批发业务大幅度下滑14%至54.9亿美元。

尽管正在寻求出售Supreme的声音甚嚣尘上,但Supreme也贡献了财报季内为数不多的亮点。该报告中并未单独披露Supreme的营收情况,然而根据时尚媒体LADYMAX报道:威富集团CFO Matt Puckett在财报后会议上表示,Supreme第四季度业绩强劲,销售额实现低双位数增长。

但不难推断,Supreme第四季度能够交出漂亮的成绩单,很大程度上与亚太区线下门店的开设挂钩。懒熊体育曾在2023年10月探访品牌在首尔开设的门店,当日下午黄金时段平均进店时间在30分钟,新品多数也处于售罄状态。

总的来说,Supreme在集团内占比毕竟是少数,没有帮助更多核心品牌找到更大的生存空间才是如今威富的症结所在。

依然纠结的Vans

提了多年的“滑板潮降温”依然存在,过去的2024财年,威富最需要解决的问题,莫过于Vans在市场上的持续挣扎。

同比2023财年,Vans在过去一年的销售额减少四分之一,由36.8亿美元骤降至27.9亿美元。财经分析师Brian Sozzi曾在达雷尔就职初期撰文提到:Vans会吸引这位刚上任的CEO更多的精力,他需要对该品牌的全部产品进行审查,确定下一步的发力方向。

只不过,以结果论来看,达雷尔并没有想到什么好办法。

美国数据资讯公司Jane Hali & Associates分析师Jessica Ramírez告诉Modern Retail:“Vans的策略变得更陈旧,品牌曾经一直是Z世代和千禧一代的心头好,他们一直在采取措施纠正自己。”

2022年,Vans迎回了凯文·贝利(Kevin Bailey),2009-2016年,贝利曾担任亚太区执行副总裁。根据ModernRetail报道:在贝利的领导下,Vans建立了其户外部门MTE(“Made for the Elements”),并在推出了一个名为Pinnacle的新部门,该部门更专注于“优质产品”。Vans在6月宣布了一条新的Pinnacle高端系列“OTW by Vans”。

遗憾的是,贝利的改革没有带给Vans直观的变化,2024年,贝利不再负责Vans的业务,但改革仍在持续。

财经媒体ModernRetail表示,从历史上看,Vans一直是威富表现最好的品牌,但现在该品牌面临着“年轻消费者需求减少、供应链成本高和批发销售下降等问题”。

《福布斯》称,2024财年中期,领导团队旨在以清库存的方式改善困境,主动扭转Vans的颓势,但在全球市场,“有许多新的运动鞋公司在争夺生意”,包括但不限于HOKA、昂跑、Kizik、No Bull等品牌,“Vans管理层并没有真正了解消费者在当下最需要的产品,另外他们的供应链成本较大也是品牌亟待解决的重点”。

回归到品牌层面,一直以来,Vans通过滑板运动和美国潮流的概念培养消费者心智,长期的耕耘会为Vans搭建起庞大的基本盘,但是也势必会跟着市场流行的风向而波动。

前运动品牌经销商Rain向懒熊体育分析,Vans的没落和美潮不再是市场唯一追逐的宠儿有直接关系

“在新媒体时代,去中心化和多元化也反映在运动品牌身上,美潮不再一家独大,”Rain表示,“而从疫情以来,人们对鞋服产品的追逐向追求功能、实用和舒适为主,同时随着人口老龄化和少子化,Vans的设计语言也需要改变。”

这不仅是Vans一家的问题,也揭示了威富旗下大多数品牌的生存现状,特别是Supreme的困境也与Vans有着相似性。随着目前国产服装品牌的崛起,Vans、Supreme等品牌的生存空间被挤压,特别是在讲究平替的年代,高昂的客单价和消费者需求之间格格不入。

即使对于产品线做了一定程度上的改善和升级,但Vans长期以来对于用户心智的养成,就注定了品牌的转型并不会轻而易举。近年来的户外热,让Vans和整个威富集团似乎看到了救命稻草,但就目前的表现,他们或许还没有找到合适的解题思路。

户外不是最有效的解药

如Brian Sozzi所料,达雷尔上任后推出了名为“Reinvent(重塑)”的改革计划,其中重要的便是实现Vans品牌转型。

从产品来看,Vans想要跻身轻户外赛道已经成为共识,防晒服、冲锋衣、用上了硫化底和Vibram材料的鞋款都证明了Vans的不断尝试。

但从销量上看,这些产品并不是消费者疯抢的对象,“到店人们很少提到户外产品,大多数还是传统Vans鞋款的忠实受众。”北京蓝色港湾Vans门店工作人员向懒熊体育透露。

户外的风潮已经存续数年,品牌之间的内卷白热化,亚玛芬在国内市场不断拓店,完善线下渠道,都不能掩盖其在2024财年的第一季度的营业利润同比下降六分之一。而威富的户外矩阵也早已成型,但除了北面之外的其他品牌没能在市场上掀起更大的风浪。

威富想让更多品牌参与进来,但这并不如想象中简单,Rain介绍,Vans打造的户外线围绕滑雪展开,因为品牌早年间有过单板滑雪的单品,旨在通过从历史档案中寻找新的产品创意。

Rain表示:Vans尝试用时尚潮流和户外结合的方式塑造品牌,Timberland也有从徒步、露营等轻户外向更符合消费者认知,并被消费者接受的方式对品牌本身进行重塑。“这个过程虽然积极,但产品的味道怎么都与现在的流行趋势匹配不起来”。

另一维度,在威富内部,Vans持续且大幅度的疲软直接帮助了北面坐上了威富的头把交椅。不过,表面上的增长并不能说明北面已经待在安全区中,特别是在中国市场。

前有狼,后有虎。随着盟可莱Moncler、加拿大鹅Canada Goose等国际户外奢潮押注中国市场,以波司登、骆驼为首的国产品牌来势汹汹,从“校服”起家的北面,也到了不得不变的阶段。虽然在赛事、Z世代层面获得了一定的收获,但总被消费者吐槽产品一成不变,也成了威富头牌亟待解决的顽疾。

品牌想要押宝中国市场从战略上看是正确的,毕竟在过去的一个财年里只有大中华区的业绩能看得过去,但深耕中国市场的难度也是威富需要考量的。综合来看,2024财年的数据或许会打击威富的信心,但集团和旗下品牌都到了不得不变的时刻。无论是渠道、产品还是品牌,威富必须拿出当下消费者更买单的结果出来。

改革,必须要来了。

近日,欧盟委员会表示,因非法阻碍其产品在欧盟成员国之间销售,亿滋国际被欧盟委员会罚款3.375亿欧元(约合人民币26.5亿元)。