从2023年报和2024年一季报来看,绝大多数上市白酒企业年度营收和归母净利润都实现了正向增长。

整体看2023年度,A股20只白酒股总市值为38428.34亿元,同比下降11.15%,企业“内卷”势头愈演愈烈。

2024一季度股价“开门红”

从2023年营收、利润来看,白酒上市公司总营收达到4145.59亿元,利润总额达1575.89亿元,分别较2022年同期增长16.67%、19.04%,韧性进一步彰显。

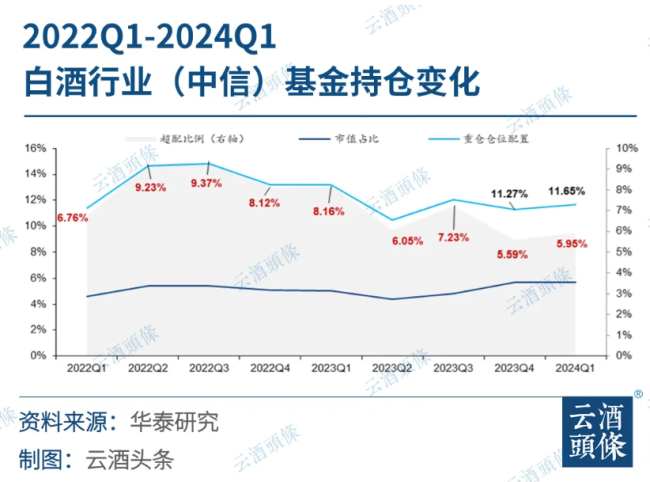

值得关注的是,白酒板块与宏观经济发展关联性较强,在2024年一季度经济持续修复,以及春节期间白酒动销的相对亮眼,行业顺利实现“开门红”,板块机构持仓环比回升。

在业内人士看来,之所以近来白酒股集体走强,与近期陆陆续续披露的亮眼的一季报业绩关系密切。开源证券研报显示,目前基金重仓白酒比例已由2023第四季度的11.91%回升至2024第一季度的12.54%水平。

一季度白酒企业股价呈正增长趋势略有增加,包括贵州茅台、五粮液在内的一半以上白酒股保持了两位数增长,其中贵州茅台在今年一季度吸引了包括美国资管巨头“欧洲太平洋成长基金”,以及国内多只公募基金的注意。

此外山西汾酒、泸州老窖、古井贡酒、迎驾贡酒、今世缘、金徽酒、天佑德酒7家营收、盈利都实现了20%以上的增长。

白酒板块经历长时间大幅度回调后,业绩依然坚挺,不少机构认为,白酒股的配置价值日益凸显。

国盛证券认为,白酒方面一季度报表彰显韧性,渠道端茅台批价企稳、头部酒企库存良性,同时叠加估值处于较低水位及分红率普遍提升,板块信心预期改善有望进入正反馈阶段。

国金证券研报显示,整体而言白酒板块2023年和2024年一季度无论收入、业绩兑现度仍较高,此前市场对行业弱复苏下酒企业绩兑现多有疑虑,但白酒行业商业模式的优异性仍能赋予强势酒企横跨周期的能力,强者恒强。高业绩兑现度、强稳定性、稳步提升的分红水平均是白酒投资价值的体现,低预期、估值性价比区间持续推荐布局契机。

长期看,白酒板块仍是A股中业绩最为稳定的板块之一。

去库存仍然是2024年主旋律

库存是近两年白酒行业避无可避的难题,2023年的白酒企业经历了一轮库存去化的成绩检验。

整体来看,2023年20家上市白酒企业存货共计1491亿元,相较2022年的1328亿元增加了163亿元,同比增加12%左右。

有业内人士分析,酒企控制增长其实是给自身“松绑”。尤其是上市企业,其业绩增长情况与市值、股价直接绑定,为了避免后期出现业绩大起大落的情况,部分酒企会通过控制出货、政策调控等方式对业绩增长进行调节。2023年的控制业绩增速的另一个原因是加速社会库存消化,以达到健康发展的目的。

当前宏观经济持续复苏的背景下,酒企实际经营稳健、量价策略务实,酒企多致力于推动库存去化,非理性压货减少,为经销商纾压,当前酒企经营重心逐步从注重渠道回款转向注重渠道及终端动销,酒企与渠道端一同着力库存消化、促进终端动销和市场维护。

整体来看,在酒企有意识调控渠道库存状态,以及经销商谨慎囤货的背景下,行业库存高企问题已得到一定程度的缓解,同时结合营收增加情况可以看出,白酒行业正在逐步走出库存压力的困境,逐渐回归健康发展状态。

2024年行业仍将保持稳步复苏的态势,随着下半年经济持续修复,消费复苏将具备更强支撑,行业集中度提升趋势有望延续,名优酒企仍将实现快于行业的发展速度,行业价值与成长性有望稳步回归。

茅台酒和贵州茅台(600519.SH)股票的投资者们,煎熬了好几天。从上周二开始,茅台股价连日下跌。昨日开盘亦大跌,尾盘拉升后,最终平盘。

从“人”“空间”“时间”三大维度破题,解决“谁来喝”“在哪里喝”“什么时候可以喝”三个重要疑问,回答茅台践行可持续发展的“美学”实践。