编者按:2023年白酒上市公司财报已经披露完成,上市公司白酒收入超过4000亿,按照酒业协会公布的数据,全行白酒收入为7563亿,意味着上市公司的占比超过54%。因为财报披露的数据更为详实,一些数据背后揭示的规律可以作为整个产业的参考,为此,微酒推出财报精读系列,以期能够通过精读这一最权威的数据报表,给读者带来深度参考。今日为系列第⑤篇:《商家数量排行榜:数据背后各大酒企的战略变迁》。

商家是酒企产品触达消费者的高速通行网络,经销商数量的多少,反映的是企业的营销模式,而拉长周期,看企业经销商数量的变化,也可以观察到各大酒企营销战略的变迁。比如采用省级总代模式的水井坊,经销商数量在行业是最少的,而采用直签终端模式的武陵酒业,数量堪称行业第一。

需要指出的是,数量本身并不代表一家企业营销的实力,只是反映不同企业营销模式的选择,但是仍然有一些可以遵循的“模糊规律”,比如一家具有全国化深度营销能力的品牌,比如洋河、汾酒、泸州老窖商家的数量大概率会在四五千这个区间,而地方性的龙头企业,在本省做到头部,比如今世缘、迎驾贡酒等企业,省内商家的数量会在500-1000名。

商家总数排行榜

▲商家数量排行

从绝对数据上看,最多的是老白干,以11429名商家高居行业第一,这与老白干的品牌结构和营销模式有关,老白干旗下有衡水老白干、武陵、文王、板城、孔府家等品牌,其中经销商的大部分,主要来自于武陵,有8600名经销商,剔除这部分,老白干多数品牌的商家数量与行业主流品牌相当,而武陵采用的营销模式,已经细化到最小营销单元。

水井坊厂家签约经销商只有55名,水井坊一直采用省级总代理的模式,这也是行业唯一的一家,同为川酒且在次高端价位的舍得,商家数量为2655家,营收规模也在2023年实现了70亿。牛栏山作为全国化深度很高的品牌,大流通为主的产品结构,也使得牛栏山经销商数量并不多,全国只有467家。

地方龙头品牌迎驾贡酒和今世缘,在省内的经销商数量上看,今世缘约500家,迎驾700多家,口子窖省内约500家。

数据变化背后的趋势

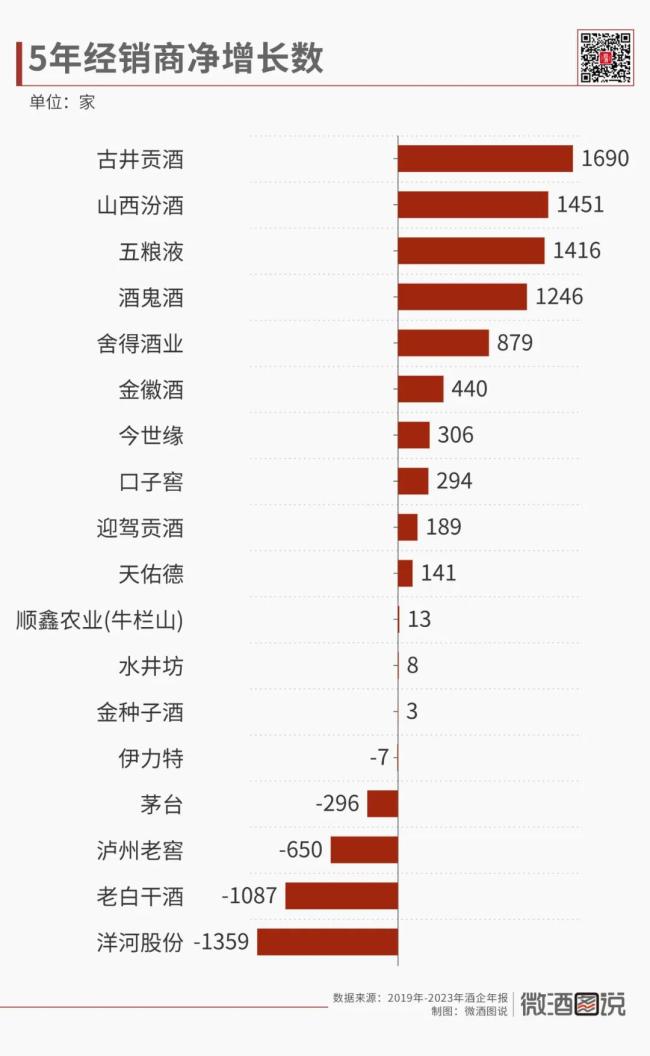

▲5年净经销商数量变化图

从时间趋势上看,2019年-2023年经销商净增长数排名前两位的是古井贡酒和山西汾酒,分别增加经销商1690名和1451名,古井和汾酒也是这一轮产业周期中增长最快的两大品牌,两家分别跨越了200亿和300亿的收入规模。

高端酒中,茅台经销商数量在近5年变化幅度很小,五粮液新增经销商1416名,净增数排名第三,一方面五粮液新增了600多名经销商,另一方面的主要是来自于浓香酒签约经销商的增长。

5年间,经销商数量减少的品牌只有5家,分别是茅台、伊力特、泸州老窖、老白干、洋河,其中泸州老窖和洋河减少的经销商数量最多,数据的背后都是两家营销模式的调整,洋河减少团购商数量,采用一商为主、多商配称的模式,2021年之后商家数量就保持了相对稳定,但是洋河经销商数量仍然高居行业第二。

泸州老窖经销商数量的减少大概率与聚焦战略单品有关,削减了开发产品。老白干酒经销商数量减少主要来自于省内市场,河北市场在5年间减少经销商1000多家。

舍得经销商数量5年间增加879名,背后反映的是舍得在推进快速全国化,每一年舍得的经销商数量都在增长,且每年新增数和减少数都在高位,类似还有古井和洋河,一定程度上反映经销商网络的搭建和重构。

5年间,口子窖省内经销商净增加77名,增幅18%,今世缘省内市场经销商数量增长51%,迎驾贡酒省内经销商数量增长28%。

一增一减之间,背后都反映了企业的业绩变化以及营销模式变化,而每年新增和减少的数量,又在一定程度上反映了经销商网络的重构。

稳定的厂商关系是长期趋势

随着产业集中度进一步提高,对应的商家数量也会不断集中并趋于稳定,对于单一品牌而言,稳定的厂商关系是长期发展的基石之一,即使在营销变革期,厂家仍然带领着商家一道进行模式的转型。

但长期不变的商家网络,也有可能会存在一定的问题,因为品牌营销转型的过程中也需要商家网络的配合支持,难以跟上节奏的情况下就需要经销网络的重构。与之相对应的,还需要有员工数量和组织结构的调整予以支撑。

对于产业整体而言,伴随着产业进入成熟期,整个产业的商家网络也会逐步趋于稳定。

茅台酒和贵州茅台(600519.SH)股票的投资者们,煎熬了好几天。从上周二开始,茅台股价连日下跌。昨日开盘亦大跌,尾盘拉升后,最终平盘。

从“人”“空间”“时间”三大维度破题,解决“谁来喝”“在哪里喝”“什么时候可以喝”三个重要疑问,回答茅台践行可持续发展的“美学”实践。