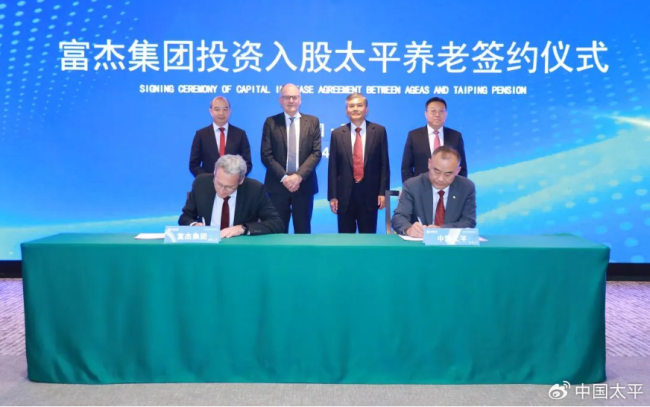

图源:太平微博

5月20日,富杰拟向太平养老出资10.75亿元,以获得其10%的股权。据悉,作为欧洲较大的保险公司之一,富杰近几年致力于开拓亚洲市场。而在此之前,富杰与中国太平旗下的诸多资产有关联。

被富杰看上的太平养老成立虽早,且被中国太平寄予厚望,但是近几年经营平平。数据显示,2020-2022年,其净利润在2-3亿之间,而2023年其净利润仅为979万元。

而中国太平选择引入“外援”,或是主要看中了富杰丰富的养老资金管理经验;对后者来说,这是踏入中国养老金融市场重要的一步。

“老朋友”富杰10.75亿增资太平养老

5月20日,中国太平为旗下的太平养老找来了“外援”,富杰集团欲以10.75亿元增资太平养老,拿下后者10%的股权。

根据增资协议,太平养老将向富杰发行3.33亿股太平养老股份,认购价为3.225元/股,涉及总金额为10.75亿元。而早在去年9月下旬,中国太平就放言,考虑太平养老向外部投资者发行股份方式进行增资。

若完成该次增资,太平养老的股权结构变更为中国太平持股90%,富杰集团持有剩余的10%。

需要注意的是,富杰集团的目标并不只有太平养老这10%的股权。

中国太平在公告中表示,在股东协议签署日后至交割之日的第3个周年日止的任何时间,富杰可以自行认购或提名其一家或多家符合法律的附属公司认购太平养老将发行的某一数量的股份,从而将富杰及其附属公司的持股比例最高增至(含)24.99%。

也就是说,富杰对太平养老的股权可能最高增持至24.99%。

对于此次引入“外援”的举动,中国太平表示,有助于补充太平养老资本金,为做大养老保险业务提供资本保障,支持业务发展。

数据显示,2024年第一季度末,太平养老核心、综合偿付能力充足率分别为170.08%、239.87%。

而富杰选择入股显然也有自己的考量。其称“太平养老作为中国重要的养老保险公司之一,是富杰集团把握中国养老金融市场机遇的理想平台。”

事实上,从富杰的履历来看,其是欧洲大型保险公司之一,业务范围涵盖人身险、财产险、再保险以及资产管理等,其主要在欧洲市场积极发展养老金资产管理业务,拥有丰富的养老资金管理经验。从近几年动作来看,在积极开拓亚洲保险市场。

值得注意的是,富杰与中国太平是老搭档。

根据中国太平的公告,富杰分别直接及间接持有太平人寿24.9%,直接持有太平资产20%和太平再保险25%股权,而太平人寿、太平资产和太平再保险均为中国太平的非全资附属公司。

太平养老增收不增利

太平养老成立至今已经有二十载的发展历程,不过发展平平。

资料显示,太平养老养老金业务涵盖针对各类企事业单位的企业年金、职业年金、养老保障、资产管理等服务,员工福利保障业务涵盖寿险、意外险、补充医疗、健康管理等服务。

2021年,太平养老年金投管暂停新增业务,虽然在2023年10月份人社部通过了其年金投资整改,并恢复新增业务,但是由于年金投资新增业务开拓和存量留存构成较大压力,再加上资本市场的动荡,其业绩难免受到影响。

这一点在太平养老2022年的年报中也能看出来,其指出,截止2022年底,养老金管理资产共计5,803亿元,主要受年金投资新增业务受限、个人养老保障产品按监管要求压降清理两方面因素影响,较年初减少604亿元。

从业绩来看,从2022年到2023年,太平养老营收在不断增长,但净利润出现小幅下滑。

2020年到2022年,其营收为69亿元、83.9亿元、89.3亿元;同期应对的净利润为3.08亿元、3.07亿元、2.6亿元;同期的保险业务收入为59.13亿元、61.3亿元、71.65亿元。2023年到2024年1季度,太平养老的净利润分别为979.35万元、476.5万元。

值得注意的是,中国太平也给予了其诸多帮助。

以2021年至2023年为例,这个阶段太平养老向太平人寿、太平金融科技、太平资管等20余家公司提供服务以收取保费,涉及的金额分别为1.51亿元、1.33亿元、1.31亿元。

同时,太平养老还与太平系的多家公司(太平人寿、太平财产保险、太平置业杭州、太平置业广州、太平资产)在其他业务上有往来,涉及金额约为2390万元、2454万元、2798万元。

而太平养老也承载了中国太平的养老梦。此前中国太平集团副总经理、太平养老总裁肖星称,中国养老金融市场潜力的释放既在于金融覆盖面的扩大和居民收入的持续增长,也在于居民存量市场的结构优化,由非金融资产向金融资产,由存款资产向非存资产转化。

其2023年年报中也提及,积极把握“养老金融”等发展机遇;加快生态圈建设步伐,推动“保险+医养康”深度融合。

险资“角逐”养老金融

看重养老金融的不止中国太平一家,单从险资来看,平安养老、长江养老、大家养老、新华养老等十余家均有所布局。

这些机构先后涉足,一方面养老金融是“五篇大文章”之一,另一方面“钱景可观”。

根据艾瑞咨询数据,2030年国内养老市场规模将达到22.3万亿元。世界银行测算认为,只有达到不低于70%的养老金替代率才能维持退休前的生活水平,而当前我国城镇职工养老金的平均替代率约46%,说明养老金替代率有较大的提升空间。相应地,养老金融或将成为我国银行、保险、基金、信托等机构发展业务的蓝海市场。

不过,市场嗅觉灵敏且早早躬身入局的多家险企们在养老金融方面也有难处,一方面是监管要求压降个人养老保障管理产品;另一方面,超过20万亿的规模也吸引着其他金融机构的下注。

据悉,养老保险公司2023年继续压降“个人养老保障管理产品业务”(以下简称“个养业务”)规模逾2300亿元。继长江养老在2022年完成压降后,平安养老、泰康养老、大家养老均在2023年完成压降。

比如,泰康养老、大家养老2023年的净利润分别为-9.75亿元、-1.59亿元;2022年的净利润分别为10.28亿元、-1.32亿元。

险资之外,银行也在抢滩银发经济。普华永道曾发文,对于银行而言,可以从储蓄替代和理财场景出发,定位挖掘养老金融客户的获取和转化。以国有大行为例,中行围绕养老金融、养老个人金融、养老产业金融、银发场景生态建设四个方面,对于养老金融进行了布局;建行则是提出了养老金融“1314”发展策略。

群狼环伺之下,险企们能从中分得多少羹,有待考量。

5月17日,根据国家金融监督管理总局发布的行政处罚信息公开表显示,平安银行存在五项违法违规事实.

为进一步加速银政合作,巩固加深大兴区人民政府与宁波银行合作,5月9日,北京市大兴区政府与宁波银行庄灵君行长一行座谈。

整顿市场保护投资者利益不仅需要雷厉风行的从上到下的重拳出击,更需要营造一个各方都感到权益得到保护的状态,这其实不仅是依靠行政手段的调控,更需要改善资本市场的营商环境。