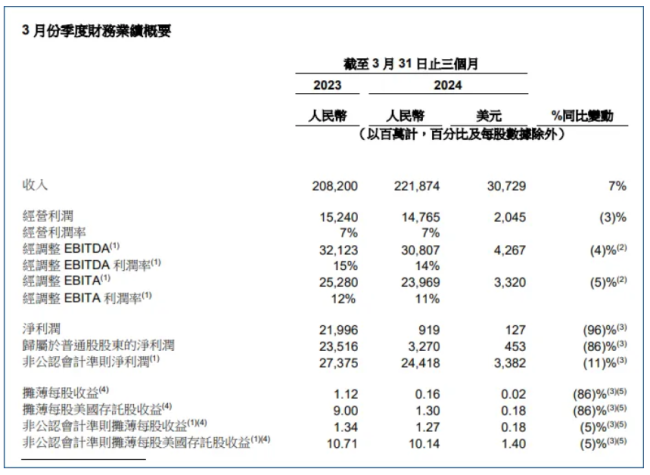

5月14日晚,阿里巴巴集团公布2024年1-3月份季度及2024财年业绩。季度内,阿里实现收入2218.74亿元,同比增长7%;净利润9.19亿元,同比下降96%。

2024财年内,阿里总收入为9411.68亿元,同比增长8%;净利润713.32亿元,同比增长9%。经营活动产生的现金流量净额为1825.93亿元,同比下降9%。

同时阿里宣布,2024财年已回购125亿美元股份,董事会已批准2024财年派发股息40亿美元。

新任CEO吴泳铭表示:“本季度业绩显示我们的战略正在生效,阿里巴巴正重新回到增长的轨道上。通过集中精力提升用户体验,淘宝和国际电商业务的GMV均实现了两位数的同比增长。同时,我们也高兴地看到人工智能产品的客户群及相关云计算收入在加速增长。”

然而,净利润同比下滑96%仍然显得触目惊心。

去年,阿里集团进行了一系列改革,包括重回大中台结构、“十八罗汉”复出,并且暂停了菜鸟、盒马等分拆上市计划。马云也在年内多次发话,表示阿里要重回客户价值轨道,坚定改革创新。只是,忙活了一个季度的阿里,只是赔本赚吆喝吗?

财务状况概览:季度内净利润大降

单季度净利润大降96%,无疑是阿里财报中最触目惊心的数字。

对此,阿里方面的解释是:所持有的上市公司股权投资按市值计价变动而产生的净亏损,而去年同期数据较高则为净收益所致。若不考虑股权激励费用、投资的收益(损失)、无形资产减值及其他若干项目,截至2024年3月31日止季度,非公认会计准则净利润为人民币244.18亿元,相比2023年同期的人民币273.75亿元减少了11%。

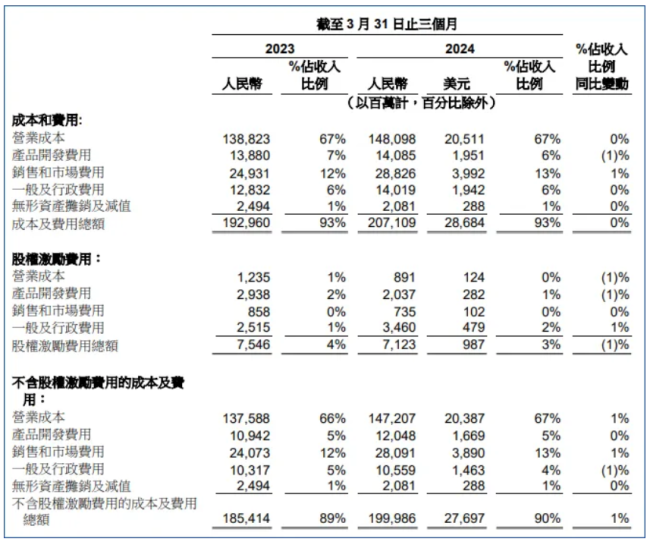

参考报告中的数据,截至2024年3月31日止三个月,阿里营业成本为1480.98亿元,占收入比例67%,与2023年同期相当。结合报告期内营收同比增长7%的情况来看,净利润大幅下滑的原因的确如阿里解释,主要是因为市值下跌带来的损失。

目前,阿里巴巴美股(纽交所代碼:BABA)总市值约1910.93亿美元,同比2023年3月31日的2641.41亿美元有近28%的下跌。近三年来,阿里巴巴市值最高位是2021年6月25日的6197.35亿美元,如今下跌了近70%。

财报要点解读

1.淘天利润增长停滞,海外业务增长但仍亏损

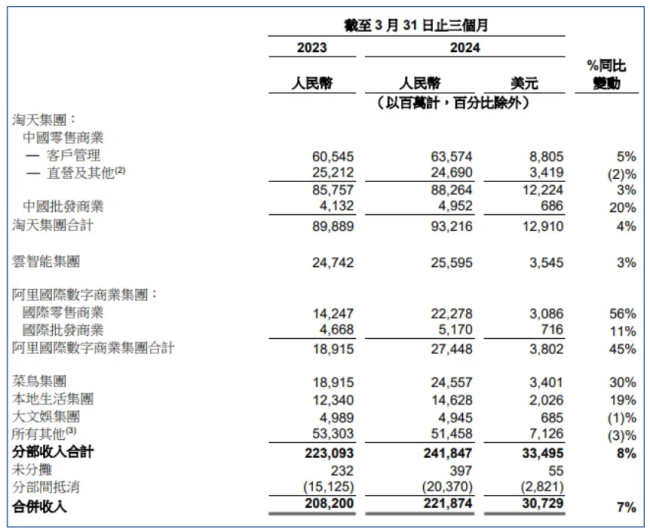

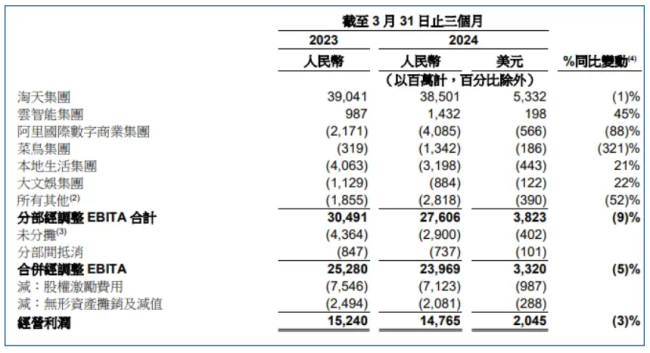

总营收增长7%,意味着主营业务的增长遭遇瓶颈。数据显示,淘天集团营收为932.16亿元,同比小幅增长4%。经调整EBITA,阿里集团整个的税前利润主要来自淘天,但实际增长为-1%。

业务部分,客户管理收入同比增长5%,主要由搜索和推荐收入贡献。直营及其他业务收入同比下降2%,这部分包括天猫超市、天猫国际及其他直营业务,如盒马等。

天猫超市定位于本地生活+社区团购,该赛道竞争十分激烈,包括美团、拼多多、京东、抖音、叮咚买菜等都有涉足,天猫超市本身并没有特别突出的优势。天猫国际业务的停滞应该是与大环境不佳、消费者购买习惯转变有关。

淘天集团最大的业务增长来自中国批发商业即1688,同比增长20%,但仅有49.52亿元的体量,占总营收比重偏小。

阿里在财报中对淘天业务的评价是“价格竞争力和聚焦用户体验的战略正取得成效”,主要依据是本季度线上GMV及订单量实现同比双位数增长(并未给出具体数字),是由购买人数及频次的增长所带动。

相对淘天国内业务的增长停滞,阿里国际数字商业集团(AIDC)可谓增势喜人,收入为274.48亿元,同比增长45%。主要的收入来自国际零售商业,达到222.78亿元,同比增长56%,是本季度增长幅度最大的业务。不过,经调整EBITA利润依然亏损40.85亿元,还需时间扭亏。

AIDC跨境业务的大幅增长主要来自于速卖通Choice服务,能够为消费者提供低价商品及高配送速度,与菜鸟跨境物流实现高效协同。今年4月,Choice已占速卖通总订单的70%。另外,阿里的其他跨界平台Trendyol、Lazada也实现了不同幅度的增长。

2.AI收入大增,出海拉动菜鸟业务

吴泳铭在报告中特别提到AI产品的客户及相关云计算收入加速增长。报告中指出,核心公共云产品(包括弹性计算、数据库、AI产品等)收入实现双位数同比增长;AI相关收入同比增长达到三位数,客户包括基础模型公司、互联网公司、金融及汽车客户。不过,虽然AI业务增长迅猛,但仅仅拉动云智能集团收入同比微增3%,至255.95亿元。

阿里方面指出,云智能集团在季度内有意减少利润较低的项目,重新设计了业务结构,将以AI和核心公共云产品为主导,预计未来会成为云智能集团的收入主力。

年初,阿里公告称撤回菜鸟在港交所的上市申请,彻底结束了分拆上市战略。不过,菜鸟的业绩还是很出色的,一季度实现245.57亿元收入,同比增长30%,主要由支持速卖通的跨境物流履约服务收入所带动。

阿里表示,将继续加强菜鸟与速卖通的合作,提升其综合端到端跨境物流能力。目前,菜鸟优先产品(5至10日达)累计覆盖至14个国家。

本地生活集团收入主要来自饿了么和高德,为146.28亿元,同比增长19%。收入增长主要来自饿了么订单量同比提升,以及高德大出行场景和“到目的地”服务带动。报告期内发生了组织架构变化,本地生活一号位俞永福卸任,饿了么、高德高管全部由年轻人接任,包括吴泽明、刘振飞等。

虽然本地生活集团亏损额缩小至31.98亿元,但据数据显示,2023年外卖市场美团以超60%份额遥遥领先,饿了么难以撼动美团地位。

最后是大文娱集团,实现49.45亿元收入,同比下降1%,原因是优酷收入轻微下降。阿里影业、大麦网收入同比增长,但仍未能摆脱收入下滑和亏损状态。

阿里面对的难题:核心业务收缩和非核心业务的拖累

马云、蔡崇信和新任CEO吴泳铭,都曾公开表示阿里要重回用户核心价值、回归互联网。这意味着,电商业务是阿里核心中的核心,张勇时代的新零售、大文娱等等,现在全都不是重点了。

事实上,从本季度财报中也可以看到,淘天和云智能集团作为唯二盈利的业务,也被吴泳铭单独拿出来表扬,以证明其主导的新战略奏效。

然而,阿里目前需要面对的事实是:电商核心业务被拼多多等竞争对手蚕食,即便改革有所成效,也无法阻止竞争对手的竞争和增长。

目前,阿里针对淘天进行了一系列改革,旨在提升用户体验,包括简化页面、提升百亿补贴的权重,同时重启淘宝网页版,6.18大促取消预售制。价格战是一定要打的,目前淘天、京东、拼多多都有百亿补贴商品,价格你来我往,没有哪家占全品类优势。后续,1688可能还会全面接入淘宝,重推源头厂货,从渠道端与拼多多竞争。

海外方面,AIDC良好的增长势头给了阿里一剂强心针,与菜鸟协同发展实现双赢。不过该业务尚处于亏损状态,扭亏为盈尚需时日。同时,需要关注国际局势对业务的潜在影响。

至于AI和云计算,除了带动云智能集团收入增长,阿里对其的未来期许是为集团赋能。马云曾提到“AI电商时代刚刚开始”,吴泳铭也曾表示未来十年三大方向之一便是“AI 驱动的科技业务”。当然,目前AI变现还很难,仍需探索商业模式。

总之,阿里的核心业务是电商,不论是菜鸟、AI、云,存在的目的都是为其赋能。现阶段,电商板块要保住收入规模和利润,阿里才会有未来。

吴泳铭还需要面对的问题是:既然要回归互联网、回归淘宝,张勇时期主导的新零售、本地生活业务何去何从?

今年初,阿里出售饿了么、盒马、银泰百货的传闻一度流传于互联网,阿里随后予以否认。从阿里重回核心业务的逻辑来说,各自为政的分散型业务部署无疑是矛盾的。如果不能实现整合,被放弃也并非不可能。

不过,吴泳铭似乎也没拿定主意。在经历年初闭店潮后,盒马方面回应属于正常淘汰尾部门店,今年计划新开70家门店。据悉,吴泳铭上任后对盒马进行了一系列调整,包括重启会员开通及续费、增加会员权益、下调免运费门槛等,是否有成效下季度财报会有体现。

对于如今的阿里,张勇时期的“1+6+N”显然太过臃肿。是继续探索整合之路,还是放弃线下业务轻装上阵,相信未来吴泳铭会给出答案。

阿里健康正式与阿里巴巴集团签署股权认购协议,以135.12亿港元对价,获得阿里妈妈医疗健康类目的独家营销审核权及附属权利。

今年一季度,韩国最大电商平台 Coupang 收入 71 亿美元,同比增长 23%,但净亏损 2400 万美元。