过去多年,中国化妆品总代市场有三强,包括美缇、恒城以及颖通,业务规模曾节节攀升。但最近几年,行业风云突变,美缇已倒台,恒城大败退,仅剩颖通还活跃在市场上。

7月18日,颖通控股正式向港交所递交招股申请书,期待借助资本市场谋求更快发展。但不得不面对的尴尬现实是,公司业务基本盘分销代理模式暗藏隐忧,且培育自主香水品牌,或做外延并购之路也都崎岖坎坷。

成绩单中规中矩

颖通控股业务模式并不复杂,本质属于分销代理商。上游拿到爱马仕、梵克雅宝、萧邦等国际品牌的授权代理,在通过零售渠道商(比如屈臣氏、丝芙兰)、下一级分销商、直营等销售网络卖出去,赚过手利润。

经过40年发展,目前颖通管理品牌高达63个,覆盖香水、彩妆、护肤品、个人护理产品、眼镜以及家居香氛。其中,香水是公司分销代理的绝对大头,收入占比超过80%。按照2023年零售额计,颖通已经成为中国内地、中国香港、澳门综合市场最大的香水品牌管理公司。

2022-2024财年(截止每年3月31日),公司营收分别为16.75亿元、16.99亿元、18.64亿元,年复合增速为5.49%。净利润分别为1.71亿元、1.73亿元、2.06亿元,年复合增速为9.76%。

最新财年销售毛利率为50.34%,保持连续两年小幅下滑势头。最新财年净利率为11%,有小幅提升态势。其中,销售费用率高达27.6%,管理费用率为10.86%。

从以上核心财务数据看,颖通控股业绩增速并不快,但盈利能力还算不错,依靠过去多年培育的销售渠道实现了“躺赚”。

但令市场广泛诟病的是,颖通在IPO前进行了清仓式分红。2022-2024财年,公司向控股股东刘钜荣夫妇(股份占比100%)分红1.28亿元、1.89亿元、3.14亿元,累计金额6.31亿元,比同期净利润还要高0.8亿元。

上市前夕大额分红,可见经营上并没有那么缺钱。分完后,又要大手笔IPO募资,难免市场上会有一些上市圈钱的调侃与质疑。

基本盘潜在威胁

颖通过去吃到了渠道分销红利,但未来能否守住基本盘还要打一个问号。

过去很多年,分销代理活跃在各行各业,是一种主要依靠线下渠道信息不对称、供需不对称来赚取差价的生意模式。如今,线上零售额已经占到社零总额近三成,实现了对线下冗长分销代理模式的部分替代,且趋势较为明显。

在如此大势下,包括香水在内的美妆销售渠道也正在发生深刻变化。

2023年,据青眼情报,中国化妆品线上销售额为4045.9亿元,同比增长10%,市场份额达到50.8%,同比上升2.2%,首次超越线下渠道。

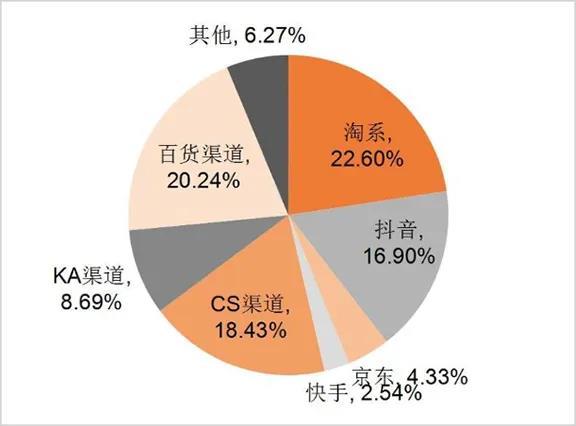

线上渠道中,淘系、抖音份额占比为22.6%、16.9%,越来越成为美妆主流销售渠道。而过去线下强势渠道,诸如百货、CS、KA占比持续滑落至20.2%、18.4%、8.7%。

▲2023年化妆品各渠道市场份额

此外,2023年国货美妆销售额同比增长21%,市场份额达50.4%,首次超越外资品牌。这是一个里程碑事件,意味着国内消费者对国际美妆大牌祛魅了。

行业深刻变革对依赖外资品牌通过渠道分销赚钱的颖通是不利的。

2024财年,零售商渠道占到颖通总收入的45.3%。其中,线上占比17.6%,较2022财年下滑4.6%。此外,分销渠道占比达到30.1%,其线上占比11.6%,较2022财年下滑3.7%。线上自营渠道仅占6.8%,同样下滑明显。

▲颖通营收渠道分类来源:招股书

可见,颖通各大渠道线上占比均处于下滑趋势中。究其原因,其一,线上流量越来越贵,市场争夺越来越激烈。其二,线上品牌直营趋势明显,分销代理份额被压缩。

美妆行业线上销售趋势愈发明显,但颖通的强项却在线下渠道,未来几乎必然会受到波及。

此外,颖通代理的香水业务还面临另一潜在风险——国际品牌收回授权。

这是已经爆发过的风险事件。2022年12月,颖通与一家奢侈品牌的授权分销协议到期,而这个分销权为颖通2023财年贡献4.2亿元,占到总收入的25.5%。

未来,国际品牌开启直营模式或成大势。2023年9月,瑞士的历峰集团成立高级香水和美容部门。之后,该集团将卡地亚、梵克雅宝、万宝龙、登喜路、蔻依、阿拉亚6大香水和美妆业务收回。而之前,前五大品牌香水授权都给了lnter Parfums。

而lnter Parfums又与颖通合作超过30年,稳居后者供应商前五。要知道,两者在2024财年交易额高达2.25亿元,占颖通总采购金额的23.8%。

此外,法国奢侈品古驰母公司开云集团也在2023年成立了美妆部门,开启“提直降代”。在历峰和开云之前,Hugo Boss、Jack Wolfskin、Michael Kors等多个知名品牌也都宣布了代理权收回计划。

海外奢侈品公司为何纷纷要收回代理?

市值观察认为,有如下三大原因:

其一,代理商是渠道窜货、破坏价格体系、损害主品牌的重要原因之一。

其二,奢侈品公司前期授权给代理商,是为了开拓市场,一旦市场起来了,消费者认可了,逐步转向直营有其必然性。

其三,美妆销售渠道发生重大变革,线上化趋势明显,也方便品牌方直接通过线上旗舰店等方式与消费者直接建立联系,省去冗长分销代理环节,提升自身盈利能力。

综合看,不管是品牌商收回授权潜在风险,还是美妆销售渠道愈发转向线上,均会对颖通基本盘构成不小威胁。

新增长曲线难觅

当然,为了摆脱潜在威胁,颖通并没有坐以待毙,也开始发展自主香水品牌。

2022年,推出入门级香水品牌Santa Monica。但几年运营下来,成绩不算理想。2024年财年,营收1700万元,占总营收的比例不足1%。

未来,颖通想要进一步做大做强Santa Monica,成为公司未来业绩新增长引擎,难度颇高。

香水市场竞争趋于激烈,想要出圈越来越难。据天眼查,目前全国现存香水企业超过31万家,年度注册企业数从2013年的3595家大幅上升至2023年的8.8万家。

行业外资本能够疯狂涌入香水领域,背后底层因素是做香水门槛不高。当然,这也势必会加剧行业竞争烈度。

市场格局方面,高端香水领域仍被外资把控,品牌号召力根深蒂固。据一份三方数据显示,2024年上半年淘天品牌销量榜单中,TOP20几乎被外资品牌包揽,香奈儿、爱马仕、Dior三大品牌便占据近20%的市场份额。唯一上榜的国货品牌为冰希黎,排名16位。

低端市场中,新兴崛起的国货品牌势头很猛,主战场在抖音为首的短视频平台上。2024年上半年,抖音香水销售额TOP3为草本海洋、fpf、古蔻,均为国货品牌,且销售量及销售额同比增速高达37%—363%。

从这个维度看,Santa Monica在中高端市场难以打开局面,在低端市场又比拼的是谁的线上渠道、营销能力强,颖通并不占据优势。

除内生增长外,美妆企业还可以通过外延并购方式来寻求突破。但这条路对颖通而言,同样不易。

海外品牌巨头陆续下场参与并购谋求增长,而全球范围内的优质标的越来越稀缺,并购估值自然水涨船高。

海外市场方面,2022年西班牙美妆巨头Puig打败欧莱雅、雅诗兰黛,以10亿美元的价格将瑞典小众香水品牌Byredo柏芮朵纳入旗下。2023年7月,开云集团以35亿欧元价格收购Creed,加速布局高端香水美妆业务。国内市场方面,最近几年崛起的观夏、闻献等中高端本土品牌均被欧莱雅进行了少数股权投资。

留给颖通的合适并购、投资机会不会轻易出现。

总结来看,颖通分销代理基本盘存在两大威胁,而在培育第二增长曲线上,目前还未看到很大潜力,未来业绩增长将面临不小压力。过去这些年,颖通吃到了外资品牌大举入华的渠道超级红利。但这种红利无法长期延续,公司未来“躺赚”的日子恐怕也不多了。

距离“文远知行将于2024年8月底在美国上市”的爆料不足一周,文远知行正式向美国证券交易委员会递交招股书。

红杉中国计划减持奕瑞科技不超过285.58万股,折合不超过总股本的2%,套现约2.9亿。事实上,这并不是其第一次减持,在2021年至2023年,红杉中国已经累计“套现”约11.7亿元。 红杉中国再度对奕瑞科技“动手”

天士力近日发布公告称,其控股股东天士力生物医药产业集团有限公司及其一致行动人分别与华润三九、国新投资有限公司签署股份转让协议。

立志要对标恒瑞的东北制药,始终不缺钱,但始终缺乏真正意义上的创新压力和动力。

最近蔚来和小鹏高管公开喊话不要再发周销量榜的事情闹得沸沸扬扬,理想汽车CEO李想选择以“掩耳盗铃”来回应,显然是不太服气。