近日,东莞证券IPO审核恢复,9年上市路终见曙光。

对于东莞证券大股东锦龙股份来说,这本来是一件好事。然而,锦龙股份早就筹谋卖出东莞证券全部股份。不仅如此,于另一家中山证券所持有的全部股份,锦龙股份也决意清仓。

锦龙股份的实控人杨志茂,人称东莞金融“大佬”,是长袖善舞的“资本高手”。早年由开学校、做房地产开发起家,曾经凭借东莞证券、中山证券两大证券公司,坐上了东莞首富的宝座。

是什么让杨志茂忍痛放弃了券商业务?

低调的“东莞金融大佬”

见过IPO长跑的,但长跑长达九年之久,实属少见。这样的经历,真实地发生在东莞证券身上。

东莞证券2015年便向证监会递交招股书,此后因各种事项屡遭中止。麻烦主要源自它的大股东锦龙股份。

锦龙股份的老板杨志茂,在东莞是一位神秘的人物。他于1994年创办的新世纪英才学校,覆盖小学、初中、高中全日制学历教育,是“东莞市一级学校”,也是当地知名的私立“贵族学校”。

办学之外,杨志茂也涉足房地产,新世纪英才学校旁的锦龙湾畔楼盘,就是由他开发的楼盘之一。

▲(链家网上的锦龙锦龙湾畔周边配套截图)

住锦龙湾畔、上新世纪英才学校,成为当地富裕家庭的标配。他们也都知道学校和房子的老板是同一个人,但对杨志茂的个人信息知之甚少。

后来发生的多个事情证明,如此低调的杨志茂,却是资本整合的高手。他先是创立了新世纪科教拓展有限公司(下称新世纪科教),作为资本动作的平台,又买来广东清远市自来水公司,继而借了1亿元买下一家卖纺织品的上市公司的壳,加上原先的学校资产,各部分业务揉在一起,拼凑出一家上市公司锦龙股份。

从年报信息可以获悉,锦龙股份最初的经营范围是房地产开发、自来水的生产和供应、牛仔布和化纤长丝的生产销售等。而其后来摇身一变成为券商股,又是另外一个故事了。

锦龙股份进军证券业,始于2007年。因严禁混业经营制度(混业经营是相对分业经营而言,指银行、证券、保险等三个金融行业可以突破各自传统的业务范围,进入另外两个行业),东莞银行向社会资本转让旗下企业所持东莞证券40%股权。彼时的东莞证券,在东莞地区市场份额占有率达六成,是东莞市属国有控股重点企业。杨志茂自然不会放过这个机会,他通过旗下的锦龙股份和新世纪科教,吃下东莞证券共计44.6%股权,成为东莞证券第一大股东。

外界不知道的是,在与国资力量争夺东莞证券股权的过程中,据锦龙股份公告,杨志茂为了得到关照,向国家工作人员行贿了6411万元,后杨志茂被判处有期徒刑二年,缓刑三年。直到2017年东窗事发,已经排队IPO的东莞证券只能中止,这一搁置便是好几年。2024年3月底,东莞证券好不容易重新过会,又因财报更新需要,IPO再度中止。

资本市场研究人士林浩(化名)告诉「市界」,东莞证券这么多年上市未果,明眼人都能看出是被锦龙股份连累了。“大股东杨志茂行贿的负面影响只是一方面,另外国资力量也有和杨志茂博弈的成分。”

既然入股东莞证券方面弄得不悦,杨志茂又瞅准机会,收购了另外一家证券公司中山证券的66.0517%股权,然后逐渐参股了券商、银行、期货、基金等4大金融业态,持股9家金融机构,在新财富2017年的“28大民营金融系族”中,“锦龙系”曾一度排名第6位。

而以两大券商为主的金融业务,给了杨志茂巨大的回报。

2007年收购东莞证券之后,2009年锦龙股份净利润大涨837.05%;2013年收购中山证券之后,2014年锦龙股份净利润大涨624%,2015年大涨136%。

截至2023年末,中山证券设立了23家分公司、35家证券营业部,东莞证券设立了32家分公司、70家证券营业部。公司介绍自称,主要依托中山证券和东莞证券开展证券业务,锦龙股份彻底变为了券商“影子股”。

股价表现上,自1997年上市以来,锦龙股份股价常年只有个位数,2007年收购东莞证券后开始上行,2015年年中触及53.67元高点。杨志茂也因此身家暴增,2015年以14亿美元净资产问鼎东莞首富,并位列福布斯华人富豪榜第237名。2021年10月,杨志茂夫妇又以105亿元人民币财富值登上《2021年胡润百富榜》。

杨志茂夫妇身家本可以继续扶摇直上,偏偏到了2023年,杨志茂选择了清仓离场东莞证券和中山证券两大主力业务,而且是东莞证券冲刺上市的情况下。此举多少有些令外界费解。

拟清仓内情

杨志茂第一次发出出售东莞证券的信号是在2023年11月,锦龙股份发公告称拟转让所持有的东莞证券3亿股股份(占东莞证券总股本的20%)。一个月后,拟转让股份变为6亿股,这是其所持有东莞证券40%全部股份。

前面提到,杨志茂在入股东莞证券时,并不算是真正胜利者。锦龙系虽然有44.6%的股权,东莞市国资委却通过东莞金融控股集团、东莞市金信发展和东莞控股三家企业持股东莞证券55.4%,且依然是东莞证券的实际控制人。东莞证券高层也向媒体表达过“东莞市不会将东莞证券的控股权拱手让人”的强烈态度。

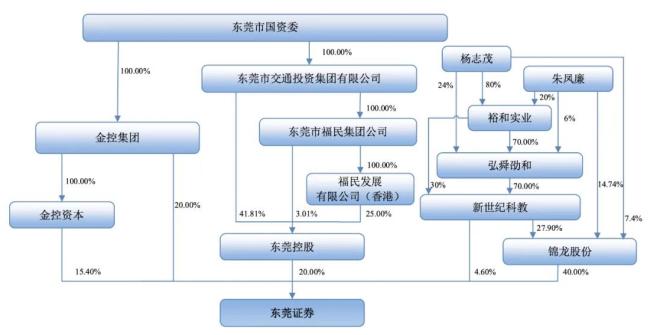

▲(东莞证券当前的股权结构)

因此,包括林浩在内的多方人士猜测,杨志茂此时放手东莞证券,是对国资的一种妥协。“有锦龙股份在一天,东莞证券上市就多一份变数。”

不料,2024年6月,锦龙股份再发布《预挂牌转让中山证券股权的公告》,称将转让所持有的中山证券全部12.06亿股股权(占中山证券总股本的67.78%)。

手握两大券商牌照,一朝清仓。锦龙股份有它自己的苦衷——券商过了最赚钱的时代,开始走下坡路。

据公开数据,2015年巅峰时期,东莞证券实现营业收入37.66亿元,净利润为14.53亿元;2023年这两项数字分别减少至21.55亿元和6.35亿元。

中山证券更惨,2015年营收和净利润分别为27.71亿元和7.86亿元;2023年降至4.9亿和0.91亿元。

中山证券还曾踩雷泛海债。简单来说,就是中山证券于2018年购买了泛海控股发行的债券,但截至2021年到期日时,整个“泛海系”爆雷,导致相关债券的本金和利息打了水漂,后中山证券将泛海控股告上法庭,据悉,该案涉及本金合计2.2亿元。

此外,2020年8月,中山证券因多项内控问题被深圳证监局处罚。2024年2月又因私募资管业务存在问题被责令改正。

锦龙股份在2023年年报中也明确表示,2024年的发展计划之一是将加强对控股子公司中山证券的管控,提升中山证券董事会的运作效率,督促中山证券内控及风险管理工作,促进中山证券持续健康发展。

总之,券商业务之于锦龙股份,从营收利器变为拖累。「市界」查询东方财富Choice,2015年底,锦龙股份于30多家上市券商里,市值尚处中等水平,为260亿,到了2023年,其在50多家上市券商中垫底,市值缩水到69亿。

而在监管层面,锦龙股份也面临着合规性要求。2019年7月发布的《证券公司股权管理规定》要求,证券公司持股50%以上的控股股东,总资产不低于500亿元人民币,净资产不低于200亿元人民币;核心主业突出,主营业务最近5年持续盈利。

截至2023年末,锦龙股份总资产198.97亿元,净资产24.7亿元,与监管要求差距较大。且同期资产负债率达到77.17%高值。

为了偿还公司借款、降低负债、补充流动资金,锦龙股份多次抛出定增方案,包括2023年6月拟向实控人杨志茂发行不超2.64亿股,募金不超27.5亿元。但均未果。最后落得个不得已剥离两大券商业务的地步。

截至目前,东莞证券只有3亿股股份有了收购意愿方,剩下一半的3亿股份,以及中山证券的12.06亿股份,还在待价而沽。

跨界进军算力赛道

锦龙股份的经营状况,也是整个券商行业洗牌的缩影。

最近一两年,资本市场的震荡下行对证券公司的经纪业务和投资银行业务造成压力,直接影响了券商的业绩。

据中原证券给出的数据,2023年证券行业共实现营业收入4059.02亿元,同比增加2.77%;共实现净利润1378.33亿元,同比下滑3.14%。

中原证券指出,展望2024年,零售经纪业务难有明显回升的空间,全年行业经纪业务景气度仍将出现一定幅度的下滑;同时,全年投行业务出现较大幅度下滑已难以避免。

在此背景下,市场掀起一股券商收购兼并潮,例如“华创+太平洋”“国联+民生”“平安+方正”三大券业并购事件都被行业高度关注。

而锦龙股份开启卖卖卖模式背后,也有新的企图,其在转让中山证券的公告中提及,转让旨在“加大资金回笼规模,以期加快推进公司业务转型。”此转型指的是由券商赛道转到算力赛道,跨度之大出乎很多投资者的意料。毕竟,在他们看来,锦龙股份先前并不具备任何算力基础。

从目前已知信息看,锦龙股份拟与广州赛富建鑫中小企业产业投资基金合伙企业(有限合伙)、北京九章云极科技有限公司成立项目公司在广东地区合作开展智算中心建设及运营业务。智算中心总投资规模不超过10亿元,拟分三期落地,第一期项目投资规模约1.03亿元,第二期项目投资规模不超过3.5亿元,第三期项目投资规模不超过5亿元。

锦龙股份透露,第一期项目目标完成时间为2024年7月底;8月进入对外销售阶段。根据第一期投资项目测算表,在五年运营期内,项目公司预计第一年销售收入约3124万元,净利润约315万;第二年至第五年平均每年销售收入约3515万元,平均每年净利润约559万;内部报酬率(IRR)约为7.59%。

「市界」注意到,三方的合作模式是,由九章云极或其指定关联主体负责智算中心的运营维护、市场开拓及算力客户营销。锦龙股价只是与赛富建鑫应协助九章云极共同开拓市场和客户。

销售分成上,也是三方组成的项目公司,与九章云极进行三七分成。也就是说,九章云极才是算力项目的主要角色,锦龙股份只是协助开拓市场,并非项目核心方。这就催生出市场对其算力业务盈利前景有限的担忧。

此前,上市公司跨界算力已有先例。最典型如“味精大王”莲花健康,2023年年底花费近7亿元采购算力服务器,消息一出就招来了监管关注。

上交所问函称,莲花健康主营业务为食品与调味品的研发、生产和销售,本次采购合同所涉算力服务器及配套设备属于新业务,与公司主营业务不具有协同性,公司前期也无相关业务经验。上交所要求莲花健康补充披露对新业务已实际投资金额、项目建设可行性研究等,以及说明本次采购事项决策是否审慎、是否有利于保护上市公司及投资者利益。

此次锦龙股份,似乎面临着与莲花健康一样的资金经验双缺的核心短板。

不止一位投资者在互动平台提问锦龙股份,公司智算中心进度如何?目前智算中心进行到哪一步了?GPU是否到位?调试什么时候开始?这些问题并非仅通过公司出售东莞证券和中山证券的决策就能得到充分解答。

刚刚结束的清明假期,虽然只有短短三天,但医疗行业仍然“热闹”,先后共有4家医疗企业折戟IPO,领域涉及医美、肿瘤早筛、创新器械和IVD。

据览富财经网统计,4月15日-4月19日,2家企业提交注册,2家企业顺利拿到批文,1家企业成功上市,8家企业终止审核。下周无首发上会企业。

在证监会严把上市入口关的背景下,上市门槛提高,IPO持续收紧。据统计,截至6月17日,年内超200家公司IPO终止审核,较去年同期增加86.29%。

茶饮企业选择上市既是扩张的表现,也充满了风险挑战,尤其是对于以加盟模式为主力的品牌而言,食品安全问题始终是一根紧绷的弦。