在医药行业的“金矿”中,CXO企业常被形象地称为“卖水人”,为药企提供必要的研发和生产服务。然而,随着市场的风云变幻,即便是这些“卖水人”也感受到了前所未有的压力。

6月20日,美迪西公司对上海证券交易所发出的年报问询函进行了回应,这一举动迅速吸引了市场的目光。美迪西的业绩波动不仅引发了对其自身前景的广泛讨论,更触发了业界对CXO行业未来发展的深度反思。

在回应中,美迪西指出,业绩下滑主要受生物医药行业投融资热度放缓、行业竞争加剧、订单价格下降及部分订单延迟执行等因素影响。公司在药物发现与药学研究、临床前研究这两大核心业务领域的客单价均遭遇了大幅下滑。这些数据不仅揭示了行业内激烈的竞争态势,也反映出价格战对企业利润的侵蚀。

业内人士指出,面对这样的市场现状,CXO企业必须重新审视自身的发展战略,密切关注行业政策的变化,灵活调整经营策略,以应对可能的市场波动。

股价暴跌、上交所问询

美迪西缘何业绩“变脸”?

美迪西成立于2004年,凭借其在专业领域的深耕细作,2019年11月5日,正式在上海证券交易所科创板挂牌上市。自2019年11月5日正式进入资本市场以来,该公司股价曾一度迅猛攀升,至2021年9月24日,一度触及407.19元/股的辉煌顶点。

然而,高峰之后,美迪西业绩开始“变脸”,股价也陷入了“滑铁卢”。

在不到三年的时间里,股价不仅跌破了41.50元/股的发行价,截至6月24日收盘,触及27.01元/股低点。与曾经的峰值相比,如今美迪西的股价跌幅达到了惊人的93.36%,较发行价也下跌了34.92%。若从2024年年初算起,股价的下挫幅度同样令人瞩目,累计下跌超过六成。

这一切并非无迹可寻。美迪西的股价震荡,恰如CXO行业的一次集体缩影,映射出整个行业所面临的挑战与转型。

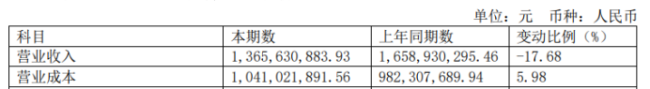

2023年,医药行业的投融资节奏放缓,市场需求出现显著变化,导致产能阶段性过剩,行业竞争愈发激烈。受此影响,美迪西的订单价格下降,部分订单执行延迟,营业收入较上年减少了2.93亿元。

步入2024年第一季度,美迪西仍未能摆脱亏损的困境,归母净利润亏损额扩大至3755.57万元,同比降幅达到136.98%,而同期的营业收入也同比下滑了42.51%,降至2.60亿元。这一连串的数字,凸显了美迪西遭遇的市场压力。

对于业绩的持续下滑,美迪西将主要原因归结于医药行业日益加剧的市场竞争。对此,美迪西表示,“将积极通过开发新客户、完善创新药研发平台、优化内部组织及人才结构、降本增效等方式提升自身竞争力和盈利能力,最大限度降低可能受到的国内外经济环境、产业政策、行业竞争格局变化等诸多外部因素影响。”

在上交所下发的2023年度报告问询函中,上交所要求美迪西结合客户数量、客单价和主要订单推进情况,分析营业收入和毛利率下滑的原因,并且说明公司在手订单价格、预计毛利率等数据。

美迪西在回复中揭示了一组对比鲜明的数据。2023年,美迪西在药物发现与药学研究领域的客户数量达到了684家,相较于2022年的503家,实现了35.98%的显著增长。在临床前研究业务领域,客户数量也从2022年的655家增至681家,增长了3.97%。然而,尽管客户基数有所扩大,但客单价却未能与之同步上升,反而出现了显著下降。具体来看,药物发现与药学研究业务的客单价为92.37万元,临床前研究业务的客单价为107.75万元,分别较上一年度下降了36.81%和23.59%。

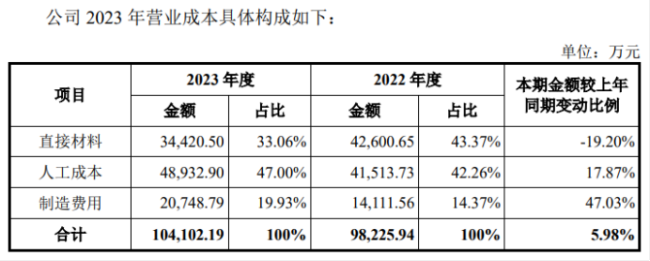

订单收入下降的同时,成本却在上升。

2023年由于美迪西研发实验室运营费用及固定资产折旧,以及人力成本和相关费用有所增加,导致成本增加,营业成本较上年同期增加5876万元。

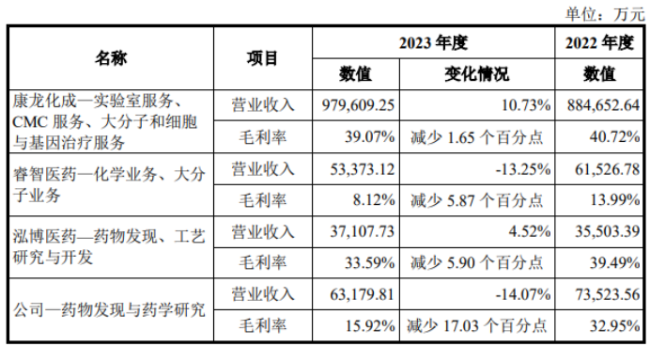

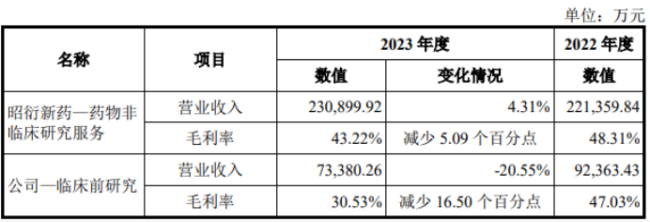

美迪西在回复中还选取几个同行业的公司进行同类业务的横向比较。康龙化成、昭衍新药、睿智医药、泓博医药同类业务数据进行对比。

在药物发现与药学研究业务板块,康龙化成、睿智医药、泓博医药2023年同类业务毛利率均有所减少,均出现了行业竞争加剧后业绩承压的情形。美迪西在该业务的营业收入及毛利率变动趋势与同行业上市公司不存在重大差异。

在临床前研究业务板块,昭衍新药同类业务2023年营业收入小幅增长4.31%,毛利率有所下滑,昭衍新药近期公告指出,“营业收入承压:2023年度受行业投融资热度减弱以及医药市场需求增速放缓等影响,同业竞争加剧,签单压力增大,销售订单的利润空间被压缩,实验模型价格和人力成本上涨不能完全传导给客户”,其临床前研究业务的变化趋势与美迪西相近。

可见,美迪西所面临的困境并非孤立现象,而是整个CXO板块共同面临的挑战的缩影。随着生物医药行业的投资热情降温,CXO公司的订单量和价格都遭遇了市场压力。此外,人才成本的不断攀升和固定资产投资的持续增加,进一步压缩了CXO公司的利润空间。

CXO行业增长放缓

云舟生物与熙华检测IPO折戟

在CXO行业整体增长放缓的大背景下,即便是行业内的领头羊也面临着业绩增长的压力。在这样的市场环境下,那些正处在上市进程中的CXO企业同样未能幸免,其上市计划遭遇了不小的挑战。

近期,在短短一周的时间里,两家备受期待的CXO公司——云舟生物和熙华检测的IPO计划均宣告终止。

公开资料显示,云舟生物是一家专注于基因递送产品和服务的生物科技公司云舟生物,原计划在科创板上市,但在2023年6月13日,因保荐人海通证券单方面撤销保荐,上交所终止了其上市审核。

根据云舟生物的招股说明书,公司近年来的营收和净利润呈现出稳步上升的趋势。从2020年至2022年,公司的营业收入实现了显著增长,分别为9960.01万元、1.64亿元和2.81亿元。在净利润方面,也由2020年的亏损6148.97万元转为2022年的盈利5073.00万元,呈现逐年上升的良好态势。

从业务来看,云舟生物的业务包括“科研载体构建服务”“基因递送CRO服务”以及“基因载体CDMO服务”三大块,但从收入占比来看,科研载体构建服务占据绝对比重。

以2022年的财务数据为例,科研载体构建服务以2.58亿元的营收额,占据了公司主营业务收入的91.97%,相较之下,基因递送CRO服务和基因载体CDMO服务分别实现收入1970.16万元、282.84万元,占比仅为7.02%、1.01%。

据行业信息,保荐方单方面撤销保荐是云舟生物撤销IPO的关键因素,可能源于对公司未来市场表现和盈利能力的担忧,或是在双方合作过程中发现了一些关键问题。

在云舟生物IPO终止后第6天,2024年6月19日,熙华检测因公司、保荐人撤回发行上市申请,深交所终止了其发行上市审核。

招股书显示,熙华检测自2015年成立以来即从事第三方服务,主营业务分为生命科学和CMC两大板块,分别涵盖了生物分析服务、数据管理与统计分析服务和临床前DMPK服务以及药物分析、原料药(API)与制剂的工艺开发与优化等。

业内观点认为,尽管这两家公司没有公开其IPO终止的具体细节,但它们的决定并非孤立事件。

当前,CXO板块正在遭遇前所未有的挑战。一方面,CXO领域的企业数量激增,引发了市场竞争的白热化。在这场市场争夺战中,部分企业不惜采取降价策略来抢占市场份额。这场竞争不仅限于价格层面,还涉及服务质量、技术创新,以及客户关系的深化等多个维度。

另一方面,对于CXO企业而言,在进行募资或投资决策时,对市场的乐观预期需要建立在对行业趋势和潜在风险的深入分析之上。若评估不足,过于乐观地预测可能会导致战略失误,面临经营上的挑战。

由于国内投融资和订单情况在下滑,CXO整体难以快速恢复景气,但局部细分领域依然蕴含着较多机会。想要顺利穿越寒冬,企业必须在修炼内功的同时,又能跟得上变化。

随着IPO政策的变化,涉及吃穿住等的消费类行业企业纷纷主动撤回IPO申报材料,要么停止IPO计划,要么转战香港资本市场。

政府可收购部分商品房用作保障性住房、下调首付比和公积金利率等一揽子消化存量商品房相关政策部署公布,令不少媒体直呼“王炸”组合拳。

12月18日深夜,甘肃临夏州积石山县发生6.2级地震,消费企业马上行动起来,驰援灾区,解决当地居民的日常需求。

回顾2023年,医疗行业经历了困难时期,无论是疫情退去后业绩的回落、还是行业热度下滑的CXO,过往的一些明星公司在2023年都感受到了市场的寒意,被诸多投资者抛售,股价大幅跳水。