据路透社等多方消息,4月3日,美国私募银湖资本(Silver Lake)宣布将收购Endeavor集团全部股份,从而实现对该公司的私有化。此次交易对Endeavor集团的估值达到130亿美元(约合人民币939.79亿元)。

值得注意的是,其中拥有WWE与UFC的新主体TKO将不受影响。

据Endeavor官方消息,其收购价格为每股27.50美元,全部以现金支付。该数字较2023年10月25日的收盘价溢价55%。同时该公司补充称,其独立董事特别委员会已一致批准该收购,并预计将于2025年第一季度末完成。届时,Endeavor Group将从公开市场退市,成为银湖资本的全资子公司。

2021年4月,Endeavor Group Holdings正式登陆纽约证券交易所。股票发行价为每股24美元,拟募资额5.112亿美元,公司估值为103亿美元。此后,Endeavor股价到2023年10月达到历史最低点,约合每股17.72美元,2023全年股价下跌逾16%。

很多人起初就并不看好Endeavor的上市前景,原因在于公司多年来因急剧扩张所带来的债务压力。 早在2019年4月,《华尔街日报》就曝出Endeavor即将于当年夏天上市的消息,并称IPO款项将主要用于偿还并购IMG及UFC之时来自银湖及软银等私募投资机构的资金。但由于7月在评估财务报告风险过程中发现“重大缺陷”,使得Endeavor再度将IPO时间推迟。此后又因疫情在内的多种因素作用下,让Endeavor的IPO之路始终未能成型。

Endeavor上市后,福布斯专栏作家大卫·特伦纳曾鲜明旗帜表示反对。他认为Endeavor超百亿美元的估值明显过高,且评级不佳。在如今这种不计后果、文化基因驱动的股票投资环境下,上市对公司内部人士有利,但对投资者却不利。 言外之意,Endeavor显然比投资者更需要这次IPO。事实也正是如此。

1898年,美国最古老、规模最大的艺人经纪公司威廉·莫里斯公司(William Morris Agency)成立,旗下曾拥有卓别林、猫王、玛丽莲梦露等巨星。而在跨越1个多世纪的1995年,另一家明星经纪公司奋进经纪公司(Endeavor Talent Agency)也登上历史舞台,本阿尔弗莱克、马特达蒙、休杰克曼等人都曾与其签约。

2009年,奋进经纪公司与威廉·莫里斯公司走向合并,二者组成了一家新的经纪娱乐公司——威廉莫里斯奋进集团,也就是WME(William Morris Endeavor)。

从合并经纪公司开始,WME在体育娱乐领域极具扩张。2012年,WME获得了来自私募股权公司银湖资本的投资,银湖官宣收购WME31%的少数股权。2013年底,WME联手银湖资本以24亿美元的价格完成了对IMG的正式并购,双方组建了联合公司WME-IMG,而这次收购也给了WME全面进入体育和时尚行业的机会。

2015年收购选美机构Miss Universe Organization,买下了环球小姐(Miss Universe)、美国小姐(Miss USA)等多项选美比赛;同年收购职业骑牛大赛(PBR)。2016年在得到软银2.5亿美元注资后,WME-IMG联合Kohlberg Kravis Roberts和MSD Capital于当年底以42亿美元价格正式收购UFC的母公司Zuffa。2017年,WME-IMG重组并成立了控股母公司Endeavor。

2018年,Endeavor又收购了流媒体技术公司NeuLion,随后成立Endeavor Streaming品牌,为NFL、NBA、WWE等体育赛事提供流媒体解决方案。

自此,在收购20多个项目后,Endeavor已经成为横跨体育及娱乐(制作服务、版权销售、赛事运营)、代理服务(经纪人服务、品牌营销及授权)以及面向消费者自主IP开发的业界巨头。不过大量收购也带来了一个后果,截止到2023年9月,Endervor的债务高达50.5亿美元。

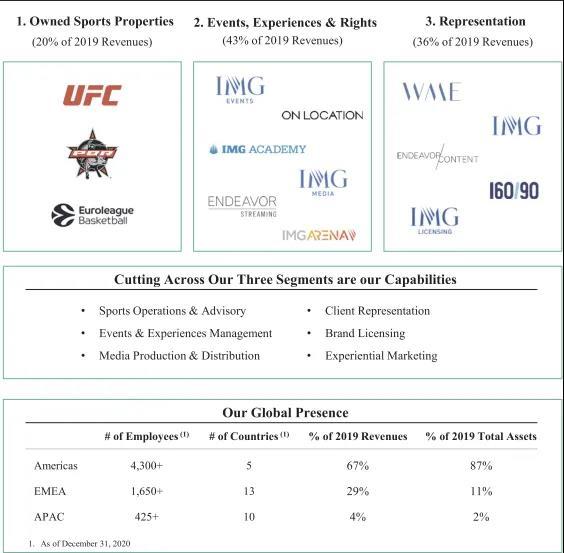

▲2019年财报中,Endeavor拥有的部分IP及业务收入。

在特伦纳看来,Endeavor从2014年开始完成的20余宗并购中,尽管收购IMG和UFC有助于其增加收入和资产,但它们没有产生任何利润或创造股东价值。自2017年以来,Endeavor的投资资本每年复合增长8%,但同期税后净利润(NOPAT)却从1.39亿美元下降到负5.5亿美元。

背负巨额债务,但公司总裁马克·夏皮罗(Mark Shapiro)还是在2021年就坚定表示,“当看到能使公司快速增长的收购机会时,我们仍会积极行动,无论是体育内容、现场及体验活动。”

2023年4月,Endeavor宣布公司将对WWE进行收购,估值93亿美元。在这笔交易中,Endeavor的UFC估值为121亿美元,WWE的估值为93亿美元,双方以51%和49%的股权分配合并成立新主体TKO,现有WWE股东将把所有现有股权转入新实体。

而与收购UFC存在的情况类似,资本市场对于这笔合并操作似乎并不买账。交易官宣后,Endeavor的股价下跌近6%,而新主体TKO的股价也下跌超过了2%。

不过在将UFC与WWE拆分合并后,新成立的TKO仍然具备十足潜力。2024年1月,Netflix官宣以50亿美元买下了WWE Raw节目10年的版权。消息传出后,TKO Group Holdings(TKO.US)股价在盘前涨逾22%。目前,康卡斯特每年支付约2.65亿美元购买Raw的转播权,该公司在2023年还以每年约2.87亿美元的价格购买了WWE第二大节目SmackDown的转播权。

目前,TKO已经为旗下所有大型资产的媒体转播权益达成了长期交易,并将在2025年就UFC的下一笔交易进行谈判。在手握优质资产的前提下,TKO显然比Endeavor更受投资者青睐。

“TKO将继续受益于与Endeavor的专业知识、关系和重要能力的联系”。在官宣私有化消息后,银湖与Endeavor方均表示,“当将TKO的所有价值整合到Endeavor中时,企业总价值将达到250亿美元,这将成为媒体及娱乐行业有史以来最大的交易。”

“这是一次非常特殊的合作关系。我们共同打造并发展了Endeavor,从 2012 年首次投资时年收入3.5亿美元增至如今的综合收入近60亿。”银湖资本联席CEO兼Endeavor董事会主席埃贡·德班(Egon Durban)在声明中表示,“现在,Endeavour可以利用其独特的核心平台,以大胆的愿景满足推动内容、体育和现场活动增长的动力。”

今年4月,据《赛车运动》、《金融时报》等消息,自由媒体集团击败了TKO,以40亿欧元的价格即将完成对摩托车顶级赛事MotoGP的收购。值得注意的是,TKO的报价高达42亿欧元,较成交价格仍高出2亿。据《金融时报》消息,一位知情人透露,其拒绝原因是MotoGP方认为该赛事与TKO“在文化上并不合适”。

但在成交失败背后,展现的是TKO力图扩展旗下体育内容的雄厚实力与野心,而这同样也是Endeavor在私有化进程中依旧会保持的既定战略。可以推想,继续扩张体育娱乐领域的IP与内容矩阵,会成为二者未来共同的长期目标。

浏阳河酒的官网接连发布8条公告与声明,掀开了常务副总经理兼财务总监刘伟文,与公司董事长彭潮的“抢公章”大战。

金斯瑞生物科技旗下传奇生物自主研发的西达基奥仑赛在国际肿瘤免疫治疗领域取得了又一重要突破。

美国国会议员声称,中国基因组学巨头华大基因(BGI)在美国设立子公司试图逃避监管和政治审查,并在一封信中敦促将这些子公司列入五角大楼声称的与中国军方合作的公司名单。

据览富财经网统计,4月1日-4月7日,1家企业顺利拿到批文,1家企业成功上市,12家企业终止审核。下周无首发上会企业。

旅游市场持续火爆,地方政府积极行动,酒企战略重视,“酒旅融合”或将迎来拐点时刻,成为酒企核心消费者培育的重要方式。

如今,新质生产力的培育和发展成为推动经济高质量发展的关键动力。作为金融行业的重要一员,北京银行积极响应国家政策,致力于通过金融创新和服务升级,为制造业的高质量发展注入新活力,持续推动新质生产力发展进步。

蔡崇信反思阿里落后,将聚焦用户体验;多多买菜、美团优选今年目标减亏;淘宝“新疆包邮”再升级;美国零售巨头371家店关闭